Обзор фондового рынка США

За прошедший месяц фьючерсы на основные американские фондовые индексы закрылись в хорошем плюсе. Фьючерс на индекс широкого рынка S&P 500 подорожал на 2,9%. Фьючерс на индекс технологического сектора американской экономики NASDAQ прибавил 3,2%. Фьючерс на индустриальный индекс Dow Jones продемонстрировал самый внушительный рост, увеличившись за месяц на 4,0%.

Экономика США сохраняет инвестиционную привлекательность

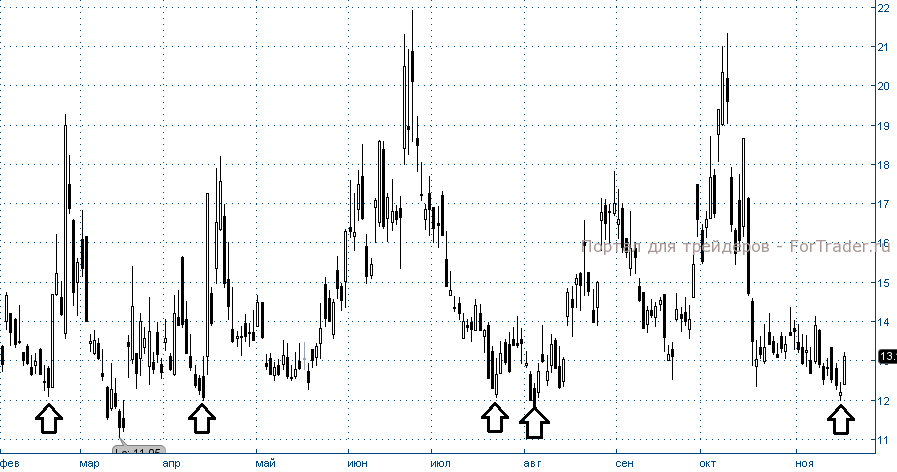

В последний месяц мы видели планомерное снижение индекса волатильности. Это говорит нам о том, что уверенность инвесторов в экономике Соединённых Штатов постепенно восстанавливается. На данный момент рынок американских акций находится на своих исторических максимумах, что естественно приводит к снижению индекса волатильности. Однако не надо забывать, что индекс волатильности также называют индексом страха, и даже небольшая коррекция фондового рынка может привести к тому, что он пойдет вверх.

Учитывая исторические значения за 2013 год, мы видим, что с февраля по ноябрь индекс волатильности уже четыре раза отбивался от уровня 12 пунктов и теперь вновь находится вблизи этого значимого уровня. Вполне вероятно, что и в этот раз индекс оттолкнется от уровня 12 пунктов и пойдет вверх. Это будет первым сигналом к тому, чтобы на время прекратить покупки на американском рынке акций.

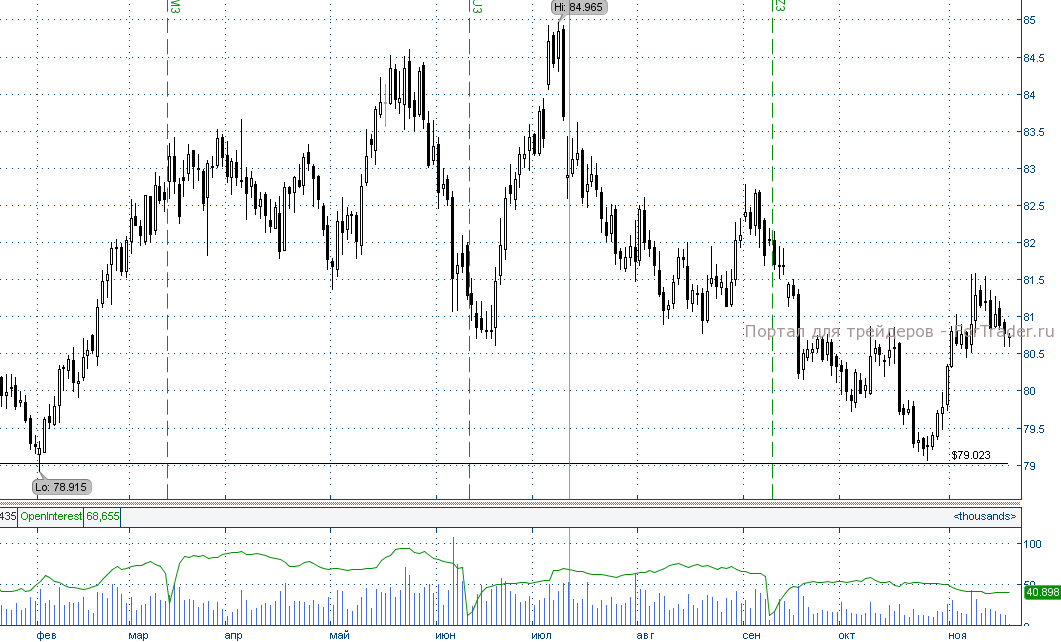

Фьючерс на американский доллар, на фоне американского фондового рынка, вырос за месяц на 1,2%. Фьючерс индекса американского доллара продолжил свое падение, достигнув уровня 79 пунктов, после чего, как и ожидали многие аналитики, начал отыгрывать свое падение. Следует отметить, что торги по фьючерсу все еще проходят на фоне низкого объема торгов для данного финансового инструмента.

С технической точки зрения мы видим, что, несмотря на отскок от уровня 79 пунктов, фьючерс все еще находиться в нисходящем тренде. Говорить о развороте тренда можно будет лишь после того как он преодолеет отметку 81,5 пунктов и закрепится выше неё. Первым значимым сопротивлением для фьючерса будет выступать уровень 80 пунктов. Первой значимой поддержкой станет локальный хай на уровне 81,5 пунктов.

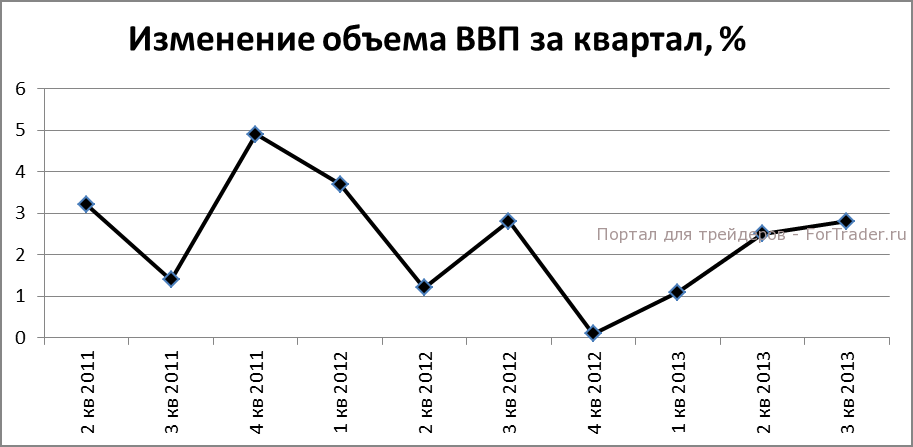

Предварительные данные по ВВП страны за третий квартал 2013 года составили 2,5%. В то же время аналитики, опрошенные агентством Bloomberg, ожидали, что рост ВВП не превысит отметки в 2,0%. Столь сильное увеличение темпов роста ВВП, по сравнению с ожиданиями аналитиков, говорит нам о восстановлении экономики. Эти цифры вселяют уверенность инвесторов относительно роста доходов американских корпораций и всей экономики в целом. Инвестиции в американскую экономику, которая в последнее время радует инвесторов хорошими макроэкономическими данными, остаются привлекательными.

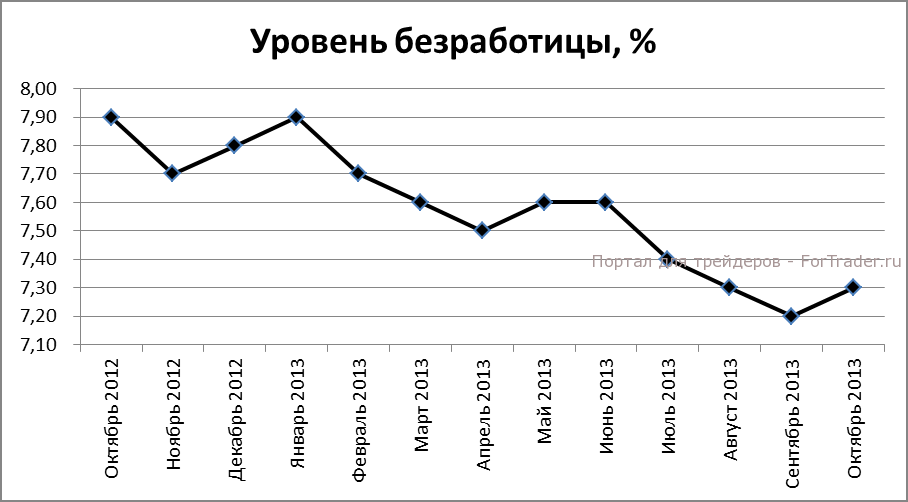

Уровень безработицы за октябрь 2013 года составил 7,3%. Эти данные совпали с ожиданиями аналитиков. По сравнению с сентябрем безработица выросла на 0,1%. Рост безработицы можно списать на сезонный фактор, однако не надо забывать, что одна из основных задач, стоящих перед действующим правительством, это борьба с безработицей. Увеличение этого показателя по сравнению с сентябрем говорит о том, что, несмотря на рост экономики, правительству все еще не удается решить некоторые проблемы. В целом, если смотреть динамику уровня безработицы за год, то мы видим планомерное снижение этого показателя. Снижение безработицы происходит достаточно медленно. Так, с октября 2012 года она снизилась лишь на 0,6%, хотя еще недавно председатель ФРС говорил нам о том, что одной из целей правительства является снижение безработицы хотя бы до уровня 6,0%. Если учитывать текущие темпы снижения безработицы, то показатель в 6,0% будет достигнут еще не скоро. Безработица на данный момент все еще является большой проблемой для Соединенных Штатов. В последнем выступлении Бернанке заявил, что даже после завершения программы финансового стимулирования процентная ставка останется на рекордно низком уровне 0 – 0,25% еще долгий промежуток времени. Как отметил Бернанке, основным фактором, который может повлиять на изменение процентной ставки, остается снижение безработицы. Конечно, данные по рынку труда за сентябрь разочаровали инвесторов, однако не стоит забывать, что за время действия программы QE3 уровень безработицы снизился на 0,8%, а количество рабочих мест увеличилось на 2,6 млн.

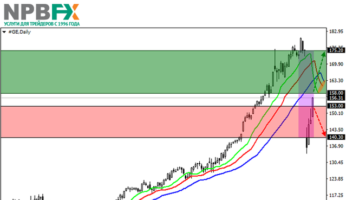

Индекс DAX: обновление максимумов продолжается

Индекс DAX смотрится достаточно уверенно. В ноябре мы наблюдали продолжение его роста. DAX вновь обновил свой исторический максимум.

С осени этого года немецкая экономика переживает подъем, и неуверенность инвесторов относительно кризиса в еврозоне ослабевает. Как и полагали экономисты, опрошенные агентством Bloomberg, по предварительным данным ВВП Германии вырос в третьем квартале текущего года на 0,3% по сравнению с предыдущим кварталом. В годовом выражении ВВП вырос на 0,6%. По оценкам правительства Германии, после ускорения во втором квартале, обусловленного преодолением сезонного спада темпов роста, экономика вновь начала возвращаться к более скромным темпам подъема. Это может сказаться на темпах экономического развития еврозоны в целом, поскольку такие страны, как Италия и Нидерланды, по-прежнему не могут выйти из рецессии. Как прогнозируют аналитики, в 2014 году рост ВВП Германии составит 1,8%. Неплохие темпы роста позволят увеличить положительное сальдо германского бюджета с 0,1% ВВП, или 3 млрд. евро, в 2013 году до 0,3% ВВП, или 7,7 млрд. евро, в 2014 году. С технической точки зрения индекс DAX может продолжить свое восходящее движение. Важным уровнем сопротивления будет выступать психологическая отметка 9 500 пунктов. Поддержкой будет выступать локальная линия восходящего тренда на уровне 9 000 пунктов

Индекс Dow Jones: признаков смены тренда нет

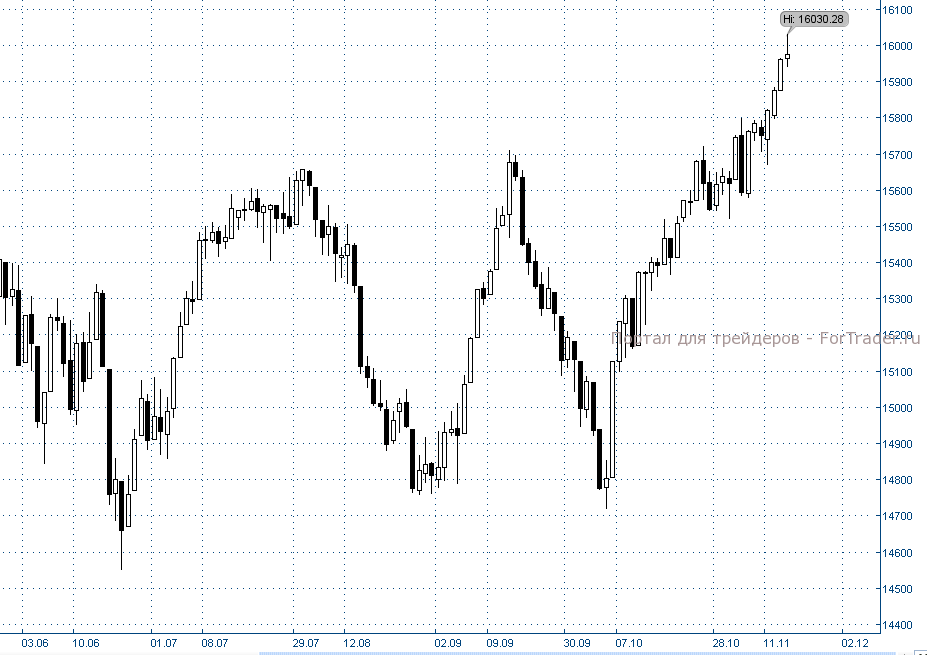

Индексу Dow Jones достаточно долгое время не удавалось пробить важный уровень 15 700 пунктов. После третьего подхода к этому уровню индексу все-таки удалось закрепиться выше.

На данный момент индекс Dow Jones находиться на своем исторически максимальном значении. Учитывая, что в последнее время мы наблюдали достаточно сильный рост американского фондового рынка, скорее всего в ближайшее время нас ожидает небольшая техническая коррекция, после которой движение наверх будет продолжено. Первым значимым сопротивлением для индекса будет выступать психологически важный уровень в районе 16 500 пунктов. Первой значимой поддержкой станет уровень 15 700 пунктов.

Индексу все-таки удалось преодолеть уровень в 15 700 пунктов. На месячном графике видно, что еще в мае текущего года мы находились вблизи него. Рынок дошел до 16 000 пунктов, что, несомненно, говорит об уверенности инвесторов относительно роста американской экономики и фондового рынка. До конца года рынок, скорее всего, еще будет идти наверх и обновит свой исторический максимум. На данный момент складывается достаточно позитивная ситуация, которая позволяет инвесторам с перспективой смотреть на фондовый рынок. С технической точки зрения также нет никаких признаков остановки восходящего тренда.

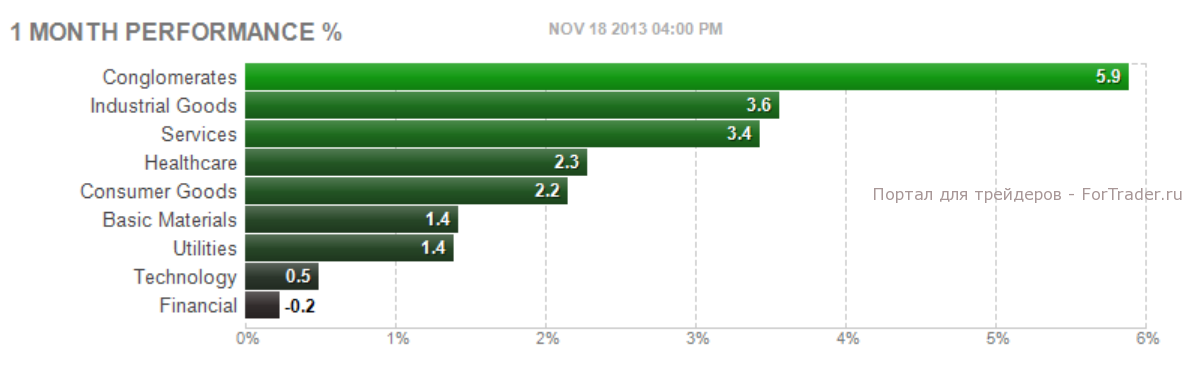

В целом, по итогам месяца следует отметить, что рынок достаточно неплохо вырос. Выделяя отдельные сектора американской экономики, стоит отметить, что на фоне рынка лучше всего показал себя сектор конгломерат, который вырос за месяц на 5,9%. Сектор индустриальных товаров также порадовал инвесторов. За этот же период акции компаний, входящих в этот сектор подорожали на 3,6%. Аутсайдером рынка оказался финансовый сектор – на хорошо растущем рынке он потерял 0,2%.

В заключение хотелось бы отметить, что в среднесрочной перспективе акции американского фондового рынка выглядят достаточно привлекательно. До конца года мы, скорее всего, еще увидим рост рынка и обновление исторического максимума. Что касается долгосрочных позиций, то здесь необходимо следить за выходом основных макроэкономических данных по рынку США, так как в некоторых сферах экономики все же остаются проблемы, которые предстоит решать нынешнему правительству.