Золото и нефть представляют собой два наиболее популярных инструмента на товарном рынке, однако прогнозирование их будущей стоимости является довольно трудной задачей. Некоторые эксперты считают золото в районе 1400 долларов за тройскую унцию чрезмерно дорогим по сравнению с другими активами. Другие, напротив, говорят об эпохе последовательно высоких цен на «коммодитиз». На наш взгляд, и те, и другие ошибаются. Трудно представить, но мир являлся свидетелем цен на золото и на уровне в 2000 долларов за тройскую унцию, и даже на уровне в 3000 долларов. Однако все они неизбежно возвращались к историческим минимумам, как и рынок нефти в не столь отдаленном прошлом. В рамках данной статьи мы попытаемся провести анализ циклического изменения цен на эти активы, а также осветить вопросы, касающиеся развития и возможного финала супер-цикла золота и нефти.

Циклический анализ цен на золото

История показывает, что на протяжении шести столетий мир пережил три «Mega-Bull Markets» и два «Mega-Bubbles» на рынке золота. Но прежде чем перейти к характеристике поведения цен на золото и нефть, необходимо рассмотреть типичные фазы бычьего рынка.

Первая фаза, которая в англоязычной литературе носит название «Stealth Stage», представляет собой этап, на котором только самые проницательные инвесторы способны разглядеть будущее повышение цены. В это время происходит лишь умеренный рост стоимости актива, не способный дать определенных сигналов о начале бычьего тренда. Вторая стадия – «Institutional Stage» или «Awareness Stage» случается, когда институциональные инвесторы, такие как пенсионные и хеджевые фонды, то есть профессиональные управляющие, начинают осознавать предпосылки формирования бычьего рынка. Третья фаза – «Mania Stage» – отражает факт того, что все остальные игроки начинают говорить о бычьем рынке, и деньги устремляются в формирование мыльного пузыря. Цены на актив достигают своего пика, каждый день обновляя исторические рекорды. Иногда принято выделять отдельно четвертую фазу – «Blow off Phase» – когда сформировавшийся пузырь лопается, и цены возвращаются на свой минимум.

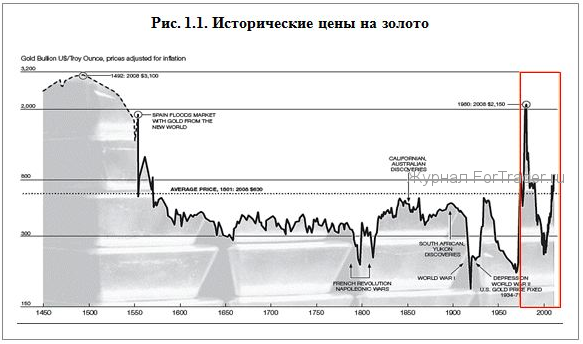

Первый «Mega-Bull Market» случился в эпоху Средневековья, когда в 1492 году цены на золото достигли исторического максимума в 3100 долл./oz. Закончился этот так называемый «Medieval Bubble» в середине XVI века, когда испанцы наводнили рынок золотом с Американского континента, вызвав резкое падение его стоимости. В дальнейшем цена на него продолжала балансировать в диапазоне 300-500 долл./oz на протяжении трех столетий. Истинный минимум она испытала только во время Первой мировой войны. Далее идет достаточно быстрое восстановление, однако уже после 1945 года вновь доминируют медведи вплоть до 1971 года, когда начал формироваться второй «Mega-Bull Market». 15 августа 1971 года США при президенте Никсоне в одностороннем порядке отменили золотой стандарт. Своего пика цены на золото достигли 21 января 1980 года на уровне 2150 долл. /oz по курсу доллара 2008 года (см. рис. 1.1 и 1.2).

Рис. 1.1. показывает реальные цены на золото в пересчете на доллары по курсу 2008 года. Как можно увидеть, «Mega-Bull Markets» происходили тогда, когда цена на золото превышала отметку в 2000 долл./oz, что являлось довольно редким событием. Один из подобных бычьих рынков формируется у нас на глазах. Главный вопрос заключается в том, как далеко зайдет цена на золото на этот раз. Ориентир задает Средневековье, когда ценовой максимум составлял 3100 долл./oz. Источник: Paul Kedrosky. Value of Gold Over the Ages // Seeking Alpha, Jan 07 2008.

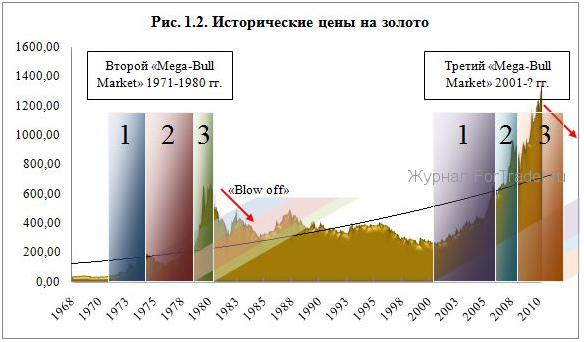

Рис. 1.2. показывает номинальные цены на золото в период с 1968 по конец 2010 года. Период повышения цен на золото в 1971-1980, связанного с отменой золотого стандарта, является вторым «Mega-Bull Market» металла в обозримой истории. Первая стадия этого рынка – «Stealth Stage» – проходила с 15 августа 1971 года по 1975 год. Вторая фаза – «Institutional Stage» – имела место в 1975-1979 гг. И, наконец, финальная фаза – «Mania Stage» – в 1979-1980 гг. Вслед за этим произошел коллапс цен. После наступило время затишья, продолжавшееся вплоть до 2001 года, после которого мы явились свидетелями активного восходящего тренда. Первая стадия третьего «Mega-Bull Market» случилась в 2001-2005 гг., вторая – в 2005-2008 гг. Третья стадия развертывается у нас на глазах. Источник: Global Financial Data.

Третий «Mega-Bull Market» начался 15 февраля 2001 года, когда цена на золото достигла 22-летнего минимума и составила 255,10 долл./oz. С 2001 года мы опять наблюдаем «soaring gold prices», то есть активный восходящий тренд, который прервал длительный период стагнации, когда цены на золото находились в районе 300 долл. за тройскую унцию. Интересно отметить, что в это время компания «NM Rothschild & Sons», основателем которой являлся один из самых искушенных банкиров Натан Майер Ротшильд, и которая дважды в день на протяжении 85 лет устанавливала фиксинг цен на золото, 15 апреля 2004 года, когда цена на золото составляла 402 долл./oz, решила выйти из Лондонского золотого пула. Этот шаг означал, что отныне компания «NM Rothschild & Sons» не имела никаких обязательств продавать свое золото кому-либо, включая центральные банки. Было ли это предчувствием новой ценовой динамики на золото или просто случайным совпадением? Первая фаза кончилась 5 июня 2005 года, когда золото впервые преодолело отметку в 350 евро (417.67 долл.). С этого момента началась вторая фаза. Завершилась она, когда золото впервые преодолело отметку в 1000 долларов, то есть в начале 2008 года. Третья стадия разворачивается у нас с вами на глазах, и пока неизвестно, когда она закончится. Однако исторически обычные бычьи рынки происходят с интервалом в тридцать лет и длятся от восьми до двенадцати лет.

Специально применительно к рынку золота Джон Хэзэвэй из «Tocqueville Gold Fund» разработал систему классификации бычьего рынка из четырех стадий: начала; конца начала; начала конца и собственно конца. По его мнению, когда цена на золото пересекла отметку в 1000 долл./oz, она вступила в стадию начала конца. Но даже применительно к этой классификации, все исследователи сходятся во мнении, что мы, все всякого сомнения, прошли «Stealth Phase». Дальше появляются расхождения: одни говорят, что вторая институциональная фаза все еще длится, однако большинство уверено, что и она уже прошла. И, наконец, больше всего раздоров вызывает третья фаза.

С другой стороны, в период предыдущего «Mega-Bull Market» как политическая, так и экономическая ситуация в мире были крайне нестабильными. Советские войска вошли в Афганистан, революционно настроенные студенты захватили здание посольства США в Иране, инфляция в США достигла 14%. Вдобавок ко всему, братья Хант попытались взять под контроль рынок серебра, скупив более 5000 тонн этого металла и вызвав восемнадцатикратный рост цен на него. Цена на золото двигалась вверх под воздействием всех этих факторов. Таким образом, можно прийти к выводу, что для удовлетворения условий «Mega-Bull Market» нужна совокупность как экономических, так и политических процессов, причем такая совокупность, которая в действительности может привести к крупномасштабной дестабилизации ситуации в мире. Сейчас же мы наблюдаем только потерю доверия инвесторов к ведущим мировым резервным валютам, то есть сугубо экономические процессы, мало претендующие на статус тех, что могут вызвать крупномасштабное глобальное потрясение. Для продолжения роста цен вверх к новым историческим максимумам (выше 2000 долл./oz) необходима действительно исключительная совокупность факторов, которая может привести мир к неустойчивому состоянию и повысить спрос на актив, который теперь служит «the only hard store of value». Однако здесь следует отметить, что золото в случае таких событий растет в цене только до определенного момента. Например, до начала первой кампании США в Ираке 17 января 1991 года золото росло в цене на протяжении предшествующих месяцев, но как только война началась, за один день 17 января оно упало в цене на 30 долл. Таким образом, в случае крупномасштабных военных столкновений цена на золото имеет тенденцию снижаться, а курс доллара – расти. Поэтому многие комментарии относительно того, что возможное столкновение сторон на Корейском полуострове может выгодно сказаться как на курсе доллара, так и на стоимости золота, лишены оснований, хотя в преддверии такого рода событий цены на золото и повышаются.

Циклический анализ цен на нефть

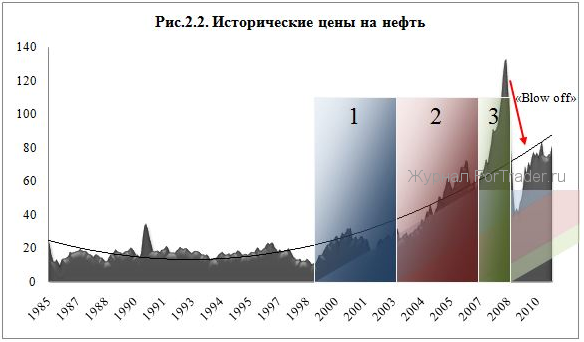

Теперь обратим наше внимание на рынок нефти. Он показывал похожую динамику, что и рынок золота. С 1998 года, когда цена на «черное золото» упала до минимума в 12 долл. долларов за баррель, начинается отсчет десятилетнего бычьего рынка, закончившегося во второй половине 2008 года при цене нефти в 147,27 долл. за баррель. Первая фаза рынка закончилась весной 2003 года во время начала операции «Свобода Ирака». Тогда цены на нефть приблизились к психологически важной отметке в 40 долл. за баррель. Вторая фаза подошла к концу в 2007 году, когда цены на нефть начали расти по экспоненте вплоть до стадии «Blow off». Сейчас многие инвесторы задаются вопросом, было ли падение цен на нефть во второй половине 2008 года концом бычьего рынка 2000-х гг. или же только паузой в более длительном восходящем цикле? Как представляется, вероятно нечто среднее. А именно, цены на нефть, на наш взгляд, не достигнут столь высоких значений, как в 2007-2008 гг., но и не упадут до минимальных уровней, а будут двигаться в сильном боковом тренде.

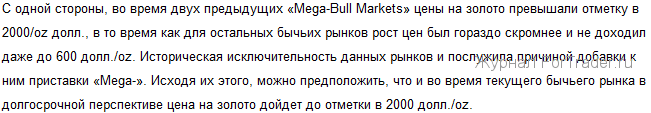

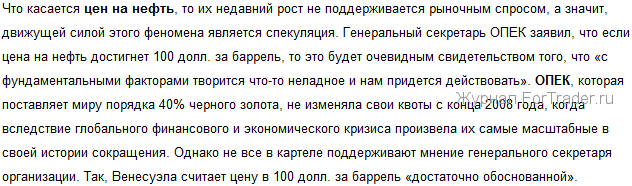

Международное энергетическое агентство в изданном недавно «World Energy Outlook 2010» сделало следующие прогнозы: цена на нефть только к 2015 году достигнет 100 долл. за баррель, а к 2035 – 200 долл. И хотя это чрезмерно консервативные прогнозы, например, согласно оценкам компании «Weeden & Co.», номинальная цена на нефть может составить уже в 2020 году 300 долл. за баррель, мы склонны верить оценкам МЭА, и вот почему: существуют фундаментальные факторы, препятствующие такому росту. Во-первых, это не единственный подобный прогноз. Еще в апреле 2010 года, когда нефть достигла 87 долл., звучали предсказания о скорых трехзначных ценах. Большинство же дилеров и Международное энергетическое агентство были уверены, что в отличие ситуации 2007-2008 гг., сейчас существует «потолок цен». В течение 2010 года нефть торговалась в узком коридоре 70-85 долл. за баррель 95% времени, несмотря на быстрый рост цен на другие «коммодитиз», расчеты за которые ведутся в долларах. ОПЕК считает этот диапазон «оптимальным» как для производителей, так и для потребителей нефти, и прикладывает все усилия, чтобы удержать цену в его пределах. Крупнейшие банки «Soci?t? G?n?rale», «Deutsche Bank» и «JPMorgan» предсказывают потолок цен в следующем году в 90 долл. за баррель. Другие крупные трейдеры «коммодитиз» – «Vitol», «Glencore», «Trafigura», «Mercuria» и «Gunvor» – говорят о ценовом диапазоне в следующем году в 70-85 долл. с постепенным движением к верхней отметке к концу 2011 года. Однако все дело может испортить слабеющий доллар: планы расширения QE2 могут привести к росту цен на нефть независимо от фундаментальных категорий соотношения спроса и предложения (см. рис. 2.1 и 2.2).

Рисунок 2.1. показывает реальные и номинальные цены на нефть. История промышленного освоения нефти началась в середине XIX века в Румынии и США с незначительной разницей во времени. В дальнейшем динамика цен была в целом более или менее стабильной вплоть до первого нефтяного шока 1973 года, когда цена выросла в 10 раз. Источник: BP statistical review of world energy 2009

Рис. 2.2. Цены на нефть начали активное ралли с 1998 года, до этого она торговалась в районе 20 долларов за баррель. Это была первая стадия бычьего рынка. Вторая стадия началась в 2003 году и закончилась в 2007. Третья, спекулятивная, стадия началась в 2007 и закончилась стадией «Blow off» во второй половине 2008 года, когда цены на нефть обвалились почти на 3/4 от рекордного пика, достигнув 33,87 долл. за баррель в декабре того же года. Таким образом, был сформирован бычий рынок, закончившийся крахом мыльного пузыря. Источник: Global Financial Data

Стратегия торговли по золоту и нефти

«Сейчас цены на золото определяют краткосрочные трейдеры, – говорит Фрэнк Леш из «FuturePath Trading LLC» – крупные игроки после недавних рекордных уровней цен фиксирую прибыль. Поэтому, когда доллар стабилизировался, краткосрочные трейдеры продают золото и другие товарные активы». После того, как характерные для конца года продажи иссякнут, можно снова покупать золото. Кроме того, свой вклад внесло решение ФРС США от 14 декабря не расширять программу QE2. Как следствие, доллар после этого вырос по отношению к золоту, так как он имеет обычно негативную корреляцию с этим активом.

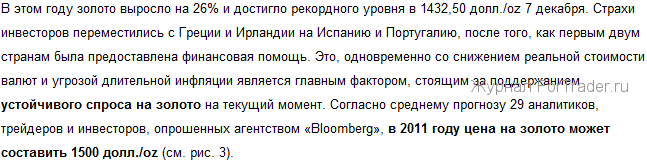

Рис. 3. Греческая сага о кризисе суверенного долга заняла шесть месяцев (1). Ирландская – всего две недели (2). В обоих этих случаях золото падало в цене в основном из-за предпочтительных позиций американского доллара, с которым оно имеет негативную корреляцию. Валютные аналитики в конце ноября говорили о формировании фигуры разворота «голова и плечи» на графике цен на золото, однако, как оказалось впоследствии, вместо этого он сформировал еще один «higher high». В краткосрочной перспективе в конце года не исключено снижение цен на золото. Тем не менее, в среднесрочной перспективе любое снижение будет носить временный характер.

В последнее время все чаще звучат разговоры о приближающемся финале супер-цикла золота. Однако до этого мы должны наблюдать следующие события: во-первых, большие скачкообразные повышения цен на золото. Во время второго «Mega-Bull Market» за последние десять дней до пика цены на золото выросли на 34,1% со времени начала третьей фазы, за последние двадцать дней – на 80,3%, а за последние тридцать – на 95,9%. Нечто подобное мы должны наблюдать и во время текущего бычьего рынка на финальной стадии. Во-вторых, продажи золота в больших объемах ведущими управляющими фондами. Сейчас одним из крупнейших подобных фондов является фонд «Soros Fund Management LLC», который владеет 25 млрд долл. Выступая на Всемирном экономическом форуме в Давосе в январе этого года, Сорос заявил о формирующемся на рынке золота мыльном пузыре, а также о том, что покупка золота в начале такого пузыря является «рациональной». Если этот фонд начнет распродавать свои активы в массовом порядке, то стоит задуматься, а что стоит за подобного рода действиями. В-третьих, спрос на золото со стороны инвесторов в 2009 году впервые превзошел спрос со стороны ювелирной отрасли, составив 1901 т и 1759 т соответственно. Это однозначно свидетельствует о том, что мы вступили в третью спекулятивную фазу бычьего рынка. Изменение этой пропорции будет означать то, что инвесторы начали избавляться от своих золотых активов. По времени, скорее всего, наступление финала произойдет в 2012 году, когда произойдет переход от политики стимулирования экономического роста к политике предупреждения циклического перегрева экономики. Спрос на золото, соответственно, уменьшится, и цена на него может упасть вплоть до 950 долл. за тройскую унцию.

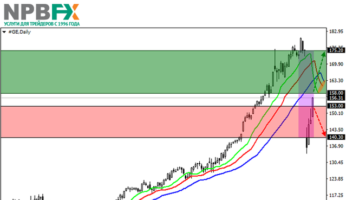

Сейчас нефть торгуется в районе семимесячного максимума, однако ниже 90 долл. за баррель (см. рис. 4). На этом рынке отмечаются слабые колебания цен. Гораздо большие возможности для инвесторов может принести повторение кризиса суверенного долга в Еврозоне. По мнению Нуриэля Рубини, следующей страной ЕС, которой потребуется финансовая помощь, может оказаться Португалия. В первой половине 2011 года она должна выплатить 10 миллиардов евро долгов, в то время как доходность по ее облигациям падает, что делает их непривлекательными для инвесторов. От того, сумеет ли Португалия выплатить эти долги, будет зависеть ситуация на финансовых рынках, определяющая динамику цен на нефть. Если кризис суверенного долга в Еврозоне продолжит набирать обороты, то это в очередной раз предоставит инвесторам огромные возможности заработать на колебаниях цен на нефть, поскольку перспективы ослабления спроса в ЕС потянут цены вниз.

Законопроект о продлении налоговых льгот в США, позитивные знаки в американской экономике, спрос со стороны «emerging markets» поддерживают цены на нефть на достаточно высоком уровне. Вместе с тем, сохраняющаяся высокая безработица в США, европейские финансовые проблемы, вероятность повышения процентных ставок в Китае потенциально могут привести к снижению спроса на нефть и, тем самым, к снижению цен на это сырье.

Рис. 4. В течение 95% времени в 2010 году нефть торговалась в районе 70-85 долларов за баррель. Исключениями являлись лишь кризис суверенного долга в Греции, когда возможное падение спроса со стороны стран ЕС опустило цену на нефть до 67 долларов за баррель (1), и программа QE2, когда перспективы ослабления доллара подняли цену до 90 долларов за баррель (2).

Подведем итоги

Ситуация с золотом сейчас очень похожа на ситуацию с нефтью в 2007-начале 2008 гг., когда раздулся невероятный мыльный пузырь на этом рынке, сопровождавшийся беспрецедентным в истории повышением цены на это сырье до 147,27 долларов за баррель. Сейчас, когда многие аналитики задаются вопросом, насколько реалистична цена на золото у отметки в 5000 долл., 10000 долл. за тройскую унцию, что очень похоже на подобные вопросы о цене нефти в 200 долл., 300 долл. за баррель в предкризисный период, пришло время задуматься, а как долго будет продолжаться бум на рынке золота, и не лопнет ли образующийся на нем мыльный пузырь по примеру нефтяного рынка во второй половине 2008 года? Цикл здесь решительно выступает против эпохи последовательно высоких цен, и текущий бычий рынок неизбежно смениться доминированием медведей. По крайней мере, существуют все предпосылки так полагать, ну, а пока этого не случилось, можно неплохо заработать на растущих ценах на золото, важно лишь вовремя покинуть этот рынок. Что касается нефти, то движимая спекулятивным спросом, она также может стать неплохим объектом для инвестирования, поскольку ослабление американского доллара в среднесрочной перспективе придает неплохой импульс движению цен на нефть.