- Мы обновили наши модели для нефтяного сектора с учетом результатов 2019, новых макропрогнозов и согласованного в рамках сделки ОПЕК+ сокращения добычи.

- Российская «нефтянка» встретила текущий кризис в хорошей форме (мы прогнозируем доходность FCF в 2020 на уровне 2-8%, а дивидендную доходность – 4-6%). Мы считаем, что ЛУКОЙЛ и Роснефть лучше позиционированы, чтобы отыграть восстановление рынка на более долгосрочном горизонте.

- Однако мы ожидаем тяжелый 2К и только постепенное восстановление рынка. На данном этапе мы оцениваем все покрываемые нами компании НЕЙТРАЛЬНО. В то же время мы отмечаем высокую волатильность цен на нефть, а также ограниченные возможности прогнозирования из-за неопределенности с распространением COVID-19.

Страны ОПЕК+ заключили соглашение. 12 апреля страны-участники ОПЕК+ заключили долгожданное соглашение о сокращении добычи на 9.7 млн барр./сут. в течение 2-х месяцев до конца июня. Соглашение предусматривает взаимодействие участников в течение примерно 2-х лет при постепенном ослаблении ограничений ( -7.7 млн барр./сут. с июля до конца года, затем -5.8 млн барр./сут. до конца апреля 2022). Следующее заседание намечено на 10 июня. С учетом дополнительного снижения добычи странами G20 и закупок в стратегические резервы общий объем предложения на мировом рынке нефти, по оценкам Министерства энергетики Саудовской Аравии, может сократиться примерно на 19 млн барр./сут.

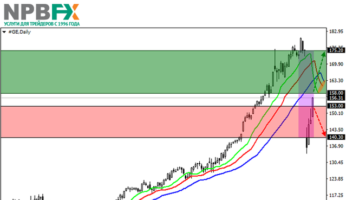

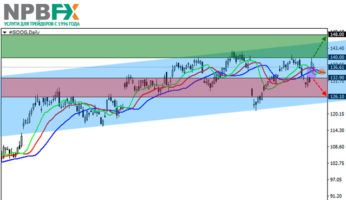

При этом мы ожидаем лишь постепенного восстановления цен. Объявленное сокращение, на наш взгляд, не в полной мере компенсирует падение спроса во 2К20, которое, как ожидается, достигнет 12-24% из-за остановки производств и режима изоляции. Мы ожидаем медленного и постепенного восстановления цен (на горизонте 1-2 лет), поскольку затоваривание рынка продолжит оказывать давление на баланс в отрасли.

Российские нефтедобывающие компании вошли в кризис в достаточно хорошей форме, учитывая низкую себестоимость добычи (в среднем $3.5 против $11 у мировых лидеров) и возможность гибко корректировать инвестиционные планы. Также у компаний сильные балансы и низкое отношение чистого долга к EBITDA. Исключением является Роснефть (2020П 2.9x), у которой, однако, есть доступ к необходимой ликвидности (включая кредитные линии и ожидаемые предоплаты >$25 млрд, по нашим оценкам). Мы ожидаем, что российским производителям нефти удастся сохранить положительный уровень доходности FCF (2-8%) и предложить дивидендную доходность по итогам 2020 в среднем на уровне 4-6%.

Тем не менее, мы считаем, что снижение добычи по соглашению ОПЕК+ не полностью учтено в ценах. Низкие цены на нефть и значительное сокращение объемов добычи (в 2020П -8-9% г/г), по нашим оценкам, приведут к снижению EBITDA на 31-46% г/г. Таким образом, мы отмечаем риск дальнейшего снижения консенсусных прогнозов. Учитывая по-прежнему высокую волатильность цен на нефть и низкую видимость в условиях распространения вируса, мы сохраняем осторожный взгляд на сектор и оцениваем все компании НЕЙТРАЛЬНО. В то же время мы выделяем ЛУКОЙЛ и Роснефть и считаем их хорошей ставкой на восстановление рынка в более долгосрочной перспективе, учитывая более дешевые мультипликаторы относительно аналогов и действующие программы выкупа, которые могут поддержать котировки на фоне волатильности в краткосрочной перспективе.

- Больше прогнозов и новостей на канале Фортрейдер в Telegram

Рыночные прогнозы, аналитика и биржевые новости

https://fortraders.org/fundamental/analysis-stock/akcii-rosnefti-blizki-k-vozvratu-do-minimumov-nedeli.html