В этой статье мы рассматриваем частную модель долгосрочных инвестиций на финансовые рынки (1 год и более) в комбинированный портфель.

Смешанные (комбинированные) портфели построены на основе активов, принадлежащих различным сегментам глобального рынка: фондовому, валютному, фьючерсному, долговому и др. Т.к. крупные инвесторы стремятся к получению дохода при любых макроэкономических условиях, то спад активности в отдельном сегменте (фондовые рынки при кризисных условиях) с высокой вероятностью приводит к перераспределению средств и волатильности в другом сегменте глобального рынка, например рынка драгоценных металлов. Последний может выступать как низкодоходный, но надежный сектор хеджирования рисков. Таким образом, комбинированный инвестиционный портфель позволяет использовать глобальное движение средств при любой макроэкономической ситуации, т.к. включает в себя активы всех наиболее ликвидных рынков.

Рассматриваемый инструмент поглощает большую часть доступной волатильности при движении крупных капиталов.

Состав нашего комбинированного инвестиционного портфеля

Инвестиционный портфель позиций “Два тренда” (ДТ) составлен на основе котирования валютно-фондового портфеля (ВФ) ВФ=(RIO+AUD+DJI+DE30) в единицах сырьевых инструментов: золота и петровалют, т.е. валют имеющих высокую связанность с рынком сырой нефти. Базовый портфель составлен на основе:

- акций горнодобывающей компании Rio Tinto Group (RIO), торгуемой на Лондонской фондовой бирже,

- промышленного индекса Доу-Джонса (DJI),

- немецкого фондового индекса DAX (DE30),

- австралийского доллара (AUD).

Котирование осуществляется на основе модели кросс-курса – покупка ДТ сводится к покупке валютно-фондового портфеля и продаже “сырьевого” портфеля (СП) CП=(XAU+XAG)+(CAD+NOK).

Первая часть котируемого портфеля СП построена на основе золота и серебра, торгуемых на споте. Корреляция последних двух валют CAD, NOK с фьючерсом нефти марки Brent за последний год составила 91% и 96% соответственно. Именно по этой причине вторая часть котируемого портфеля может выступать в качестве валютного эквивалентна фьючерса марки Brent. Как видно ниже комбинированный портфель составлен на основе двух котировок:

- Фондового портфеля DJI+DAX(DE30) против петровалют CAD, NOK;

- Активов, коррелирующих с золотом RIO, AUD против портфеля из драгоценных металлов GOLD(XAU)+SILVER(XAG). Отметим, что в портфель «золотых» инструментов мы включили акцию горнодобывающей компании Rio Tinto Group и австралийский доллар.

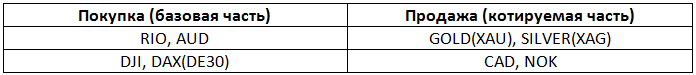

Таким образом, инвестирование в комбинированный портфель приводит к открытию набора позиций на покупку/продажу активов:

Доходность портфеля определяется доходностями двух групп позиций: базовой «длинной» позиции и котируемой «короткой» позиции – и зависит от их соотношения, т.е. спреда. Именно по этой причине предлагаемый инструмент называется портфельным спредом и выгодно отличается от классических инвестиционных портфелей высокой долей рыночной нейтральности. Это позволяет сохранять высокую стабильность позиционного портфеля в периоды глобальной финансовой нестабильности, что будет продемонстрировано ниже.

Инвестиционная структура портфеля

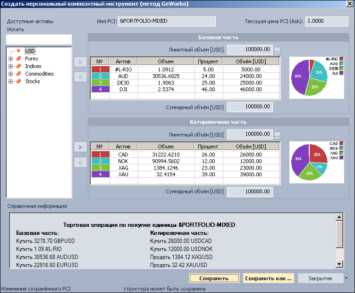

Для оптимизации портфельного спреда использован исторический интервал 15 августа 2011 г. – 27 апреля 2015 г., цены закрытия торговой недели. Этот четырехлетний период характеризует тенденцию восстановления развитых экономик после завершения острой фазы мирового финансового кризиса 2008 г. График цены портфеля построен при помощи торговой платформы NetTradeX и встроенного интерфейса модели GeWorko – см. рисунок внизу.

Объем базовой и котируемой части совпадают по аналогии с объемами покупки/продажи валютного кросс-курса. Для определения весов была использована стандартная портфельная теория капитальной оценки активов (CAPM модель). Детали процедуры расчета выходят за рамки данной статьи.

Доли активов базового портфеля распределяются следующим образом: RIO(5%), AUD(24%), DAX(25%), DJI(46%). В сумме веса базовой части составляют 100%. Котируемый портфель: CAD(26%), NOK(12%), XAG(23%), XAU(39%). Абсолютный (лимитный) объем USD может быть выбран, исходя из возможностей депозита. Распределение абсолютных долей объема выполняется автоматически в программе. После создания инструмента внутри интерфейса GeWorko он может быть добавлен в библиотеку инструментов для совершения стандартных операций и построения графика.

Доходность инструмента – 116%

Период с 30 января 2012 г. по 10 декабря 2013 г. является наименее привлекательным для инвестиций. На графике цены этот период представлен в виде горизонтального коридора. В этот период инструмент показал нулевую доходность, но не превысил просадку 11% от инвестированных средств. Что же происходило на рынках в этот период?

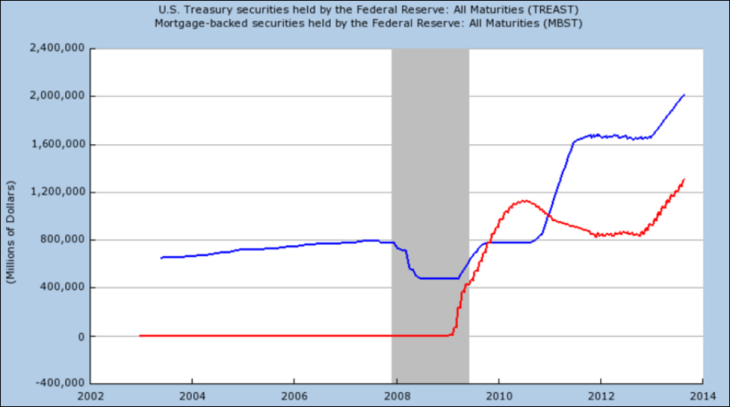

В 2012 году завершилась предпоследняя стадия количественного смягчения (QE) США (см. рисунок внизу). Федрезерв снизил ежемесячный объем покупки облигаций на 20%, что существенно сократило объемы торгов на долговом и валютном рынках. Мировые фондовые индексы отреагировали временной стагнацией т.к. экономика США являлась основным драйвером посткризисного восстановления.

В 2011 г. после формирования второй фазы кризиса безработица в мире достигла рекордных показателей – более 6%. Рост числа безработных в 2013 г. составил 5 млн. человек. Это явление также стало результатом политики жесткой экономии, которой придерживается правительства целого ряда стран. В итоге с 2011 г. рост мирового ВВП упал с 10.7% до 2.7% в 2013 г., т.е. почти в 4 раза. В этот же период рынок нефти также начал стабилизироваться: растущий спрос на фоне восстановления мировой экономики вызвал приток инвестиций в сланцевые месторождения США. Как результат в 2005-2013 гг. добыча выросла с 5,18 млн. до 7,44 млн. баррелей в день.

Возникло локальное равновесие на рынке и общее сокращение волатильности сырой нефти и коррелированных с ней инструментов, таких как петровалюты. Неуверенность инвесторов после завершения очередного этапа QE отразилась и на рынке «активов – убежищ», таких как золото и серебро. Вывод средств из «тихих гаваней» на активные фондовые и долговые рынки замедлился. В результате с 30 января 2012 г. по 10 декабря 2013 г. позиционный портфель, основанный на фондовых индексах и сырьевых инструментах, оказался в зоне неопределенности.

Стоит отметить, что в этот период наибольшим спросом пользовались самые низкорискованные инвестиции – бумаги с фиксированным процентом, недвижимость и банковские депозиты. Т.к. ни один из этих активов не был включен в портфель, то период низкой волатильности не мог не отразиться на кривой доходности. Тем не менее, в целом за весь рассматриваемый период доходность инструмента составила 116% с максимальной просадкой в размере 11%. Таким образом, оценочная рентабельность инвестиции превысила 10.5 за 4 года.

Фундаментальная основа тренда портфельного спреда

Растущая тенденция, которая наблюдается на графике стоимости портфеля, имеет долгосрочные фундаментальные основания.

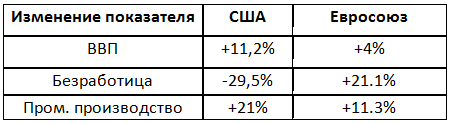

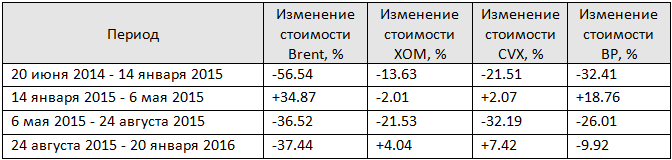

Рост предложения на рынке нефти

В первую очередь следует отметить, что согласно отчету Morgan Stanley с 2012 г. американские компании снизили себестоимость добычи сланцевой нефти на $30 за баррель для легкой нефти WTI. В последние три года сланцевая нефть обеспечивает практически весь прирост добычи в США и большую часть прироста в мире. Вопреки ожиданиям аналитиков 27 ноября 2014 ОПЕК решил не менять квоты на добычу нефти и не регулировать предложение на рынке. Глобальный тренд отразился не петровалютах, которые входят в котируемую часть комбинированного портфеля. Так, если с ноября 2014 (заседание ОПЕК) Brent потеряла 16% своей стоимости, то канадский доллар и норвежская крона – 12% и 17% соответственно. Величина падения оказалась сопоставимой ввиду высокой связанности инструментов (91% и 96% корреляции) с базовым активом – нефтью марки Brent. Снижение цен на энергоносители способствовало росту основных фондовых индексов и притоку агрессивных инвестиций на рынки капитала. Уверенности добавили позитивные данные по восстановлению экономики США и ЕС (см. таблицу ниже). При этом нельзя было не отметить сдерживающую роль высокой безработицы в странах Евросоюза.

Снижение спроса на рынке драгоценных металлов

Восстановление развитых экономик и утечка капиталов из сегментов низкого риска привело к снижению спроса на драгоценные металлы и золото, как базовый «защитный» актив. На недельном графике золота (спот) добавлена скользящая средняя на основе последних тринадцати баров.

Можно заметить, что в конце 2012 года — сланцевая революция, сворачивание предпоследнего этапа QE – наметился разворот тенденции. К инвесторам вернулся оптимизм и вкус к риску. В результате этого процесса спрос на консервативные, но низкодоходный активы закономерно падал. С 25 февраля 2013 цена золота на споте потеряла 24%, австралийский доллар упал на 25%, а акция Rio Tinto Group потеряла 18% от своей первоначальной стоимости. Величина отклонения оказалась сопоставимой для базового актива (золота) и его “производных”.

Риски

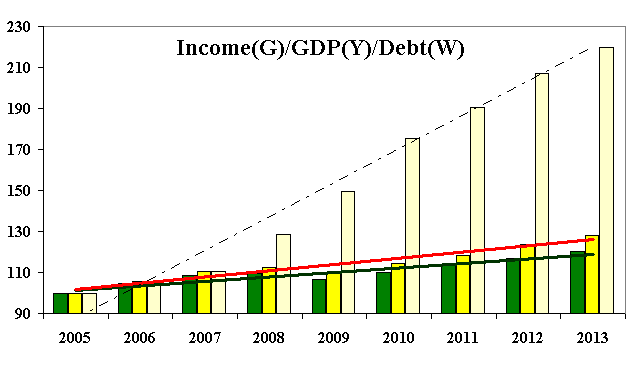

Рост фондовых индексов и снижение спроса на сырье является лейтмотивом эры восстановления развитых экономик. Тем не менее, ввиду высокой безработицы в ЕС основным устойчивым локомотивом роста остается экономика США, которая имеет традиционную уязвимость – высокую долговую нагрузку. С 1976 года у Соединённых Штатов наблюдается отрицательный торговый баланс. Отношение долг/ВВП составляет 122,7%. К тому же долговая нагрузка растет более быстрыми темпами, чем доходы на душу населения и ВВП (см. рисунок ниже). Это означает, что экономика неустойчива к дефляционным рискам и инвесторы могут “потерять оптимизм” при малейшем признаке замедления роста.

ВВП (желтый) и государственный долг (белый)

Наиболее опасным моментом для роста доходности портфеля является повышение базовой ставки кредитования в США, которое планируют ввести в начале осени 2015 г. Это событие может вызвать снижение кредитования малого и среднего бизнеса и замедление экономического роста как внутри страны, так и за ее пределами.

Стратегия управления комбинированным инвестиционным портфелем

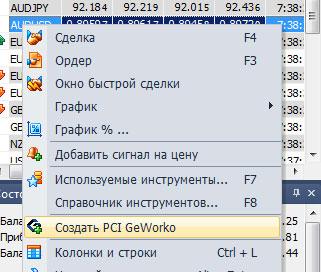

Открыть портфельные позиции Вы можете, воспользовавшись отдельной платформой. В этом случае интерфейс NetTradeX является только средством отображения стоимости портфеля. В качестве удобной альтернативы позиции могут быть открыты непосредственно внутри NetTradeX стандартным способом (см. рис. ниже).

В поле «объем» позиции указывается объем базовой, или котируемой частей (это не имеет значение, так как данные объемы совпадают).

- Управление портфелем может осуществлять на основе пассивного удержания в течение рекомендуемого горизонта (1-2 года), или вплоть до момента качественного изменения фундаментальной ситуации;

- Также может быть использовано активное управление портфелем на основе периодической балансировки весов. Удельный вес активов может быть изменен на основе фундаментального видения или портфельной теории капитальной оценки активов (CAPM модели), которая была использована при расчете данного портфеля;

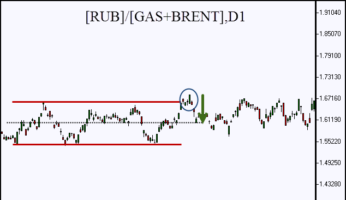

- Активное управление портфелем предполагает применение одной из стратегий следования за трендом – открытие позиций производится по направлению движения тренда. В качестве примера рассмотрим покупку портфеля при пересечении фрактала Билла Вильямса (к графику стоимости портфеля в платформе NetTradeX может быть присоединен любой традиционный индикатор). Ограничимся самым простым маркером наиболее значимых максимумов/минимумов. Риски могут быть ограничены текущим фрактальным минимумом. В этом случае наблюдаются три периода роста, которые в совокупности позволяют получить доходность 10% годовых. Контролируемый риск представляет собой приятный бонус – максимум 2% от вложенных средств. Таким образом, активное управление показывает более высокую рентабельность R=10/2=5 относительно своего пассивного аналога R0=2.6.

Стратегия представлена в 94 номере журнала ForTrader.org | О торговле спредом