Если вы уже имеете базовые знания о том, как работать на финансовых рынках, и находитесь на пороге построения собственной торговой системы, рекомендую изучить индикатор Ишимоку. Индикатор Ишимоку объединяет в себе силу пяти линий и японскую образность. В настоящее время он становится все более популярным среди трейдеров, являясь прочной основой их торговых систем. Этот индикатор может и вам помочь добиться успеха и обрести финансовую независимость.

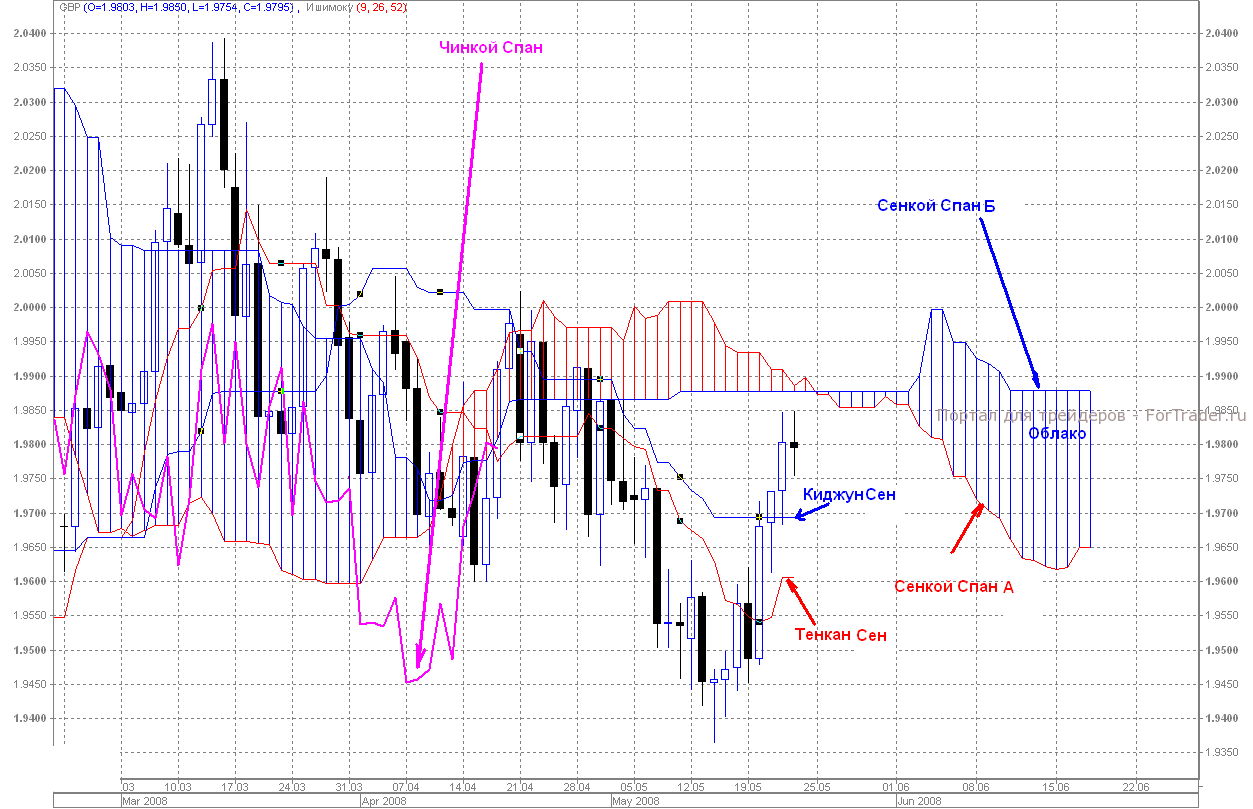

В 17 номере журнала ForTrader.org мы поговорим с вами о пятой, последней линии в обойме Ишимоку — Чинкоу Спан (Сhinkoy Span), а также посмотрим на совместную работу рассмотренных индикаторов.

Чинкоу Спан-Chinkou Span (CS)

Еще одна, наряду со знаменитым «облаком», уникальная находка автора индикатора Ишимоку — это линия, которая является линией графика цен закрытия, сдвинутой назад во времени на второй временной интервал – Чинкоу Спан (CS) (дословный перевод – линия, осаженная на интервал).

Уникальность этой линии в том, что она, как и остальные линии индикатора, имеет замечательное свойство не только самой давать сигналы, но еще и определять силу тех, которые были выданы нам остальными четырьмя линиями индикатора, а также определять цели для получения прибыли.

Лично я отдаю этой линии пальму первенства в индикаторе Ишимоку и строю стратегию работы в рынке именно по Чинкоу Спану.

Сигналы от Чинкоу Спан

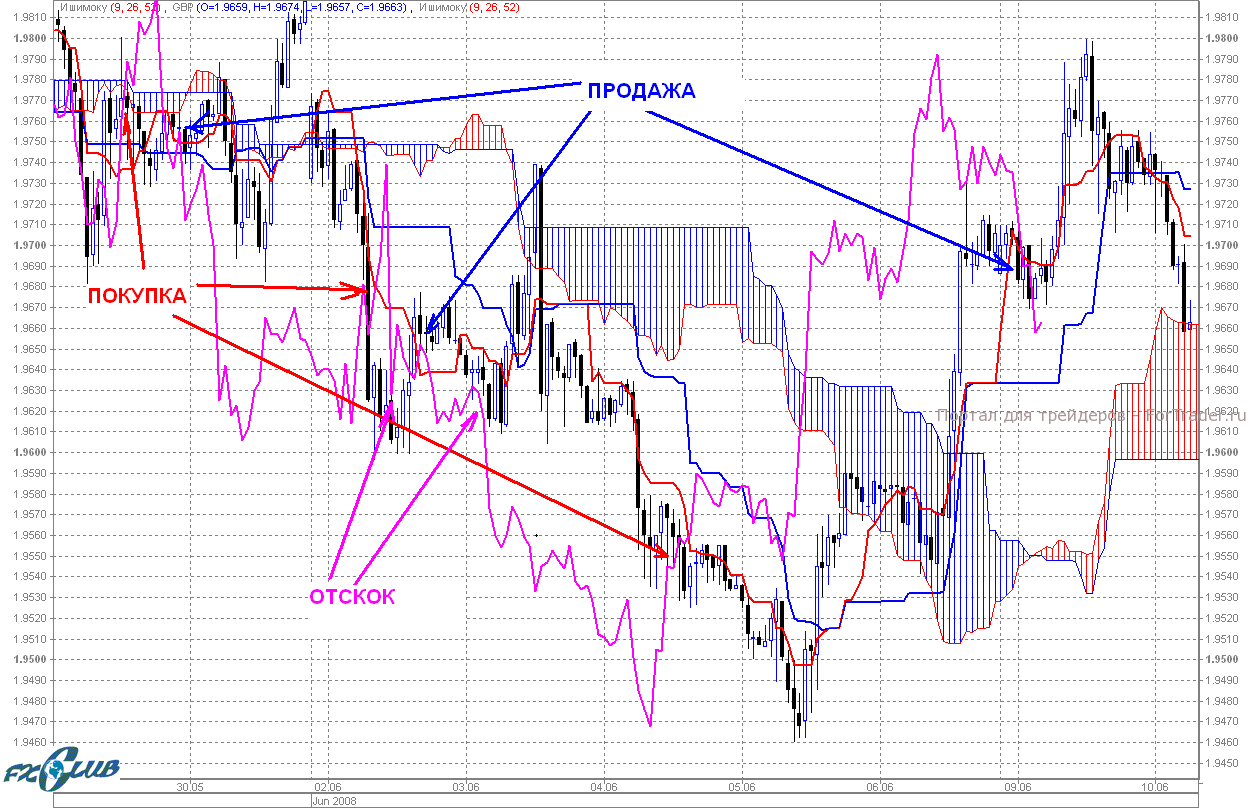

- Пробой CS линии графика цены снизу вверх – сигнал на покупку;

- Пробой CS линии графика цены сверху вниз – сигнал на продажу;

- Отскок CS от графика цены – продолжение тренда, окончание коррекции.

Сам автор индикатора Гоичи Хосода рассматривал только сигналы на пересечение CS с графиком цены, отскоку он внимания не уделял. Мой опыт работы с этим индикатором показывает, что совершенно напрасно. Достаточно взглянуть на график с индикатором Ишимоку, чтобы это понять.

Рассматривая сигналы на пробой CS графика цены, еще по рекомендации его автора, мы должны учитывать угол пересечения этих линий. Чем больше угол пробоя, тем сильнее сигнал для входа в рынок. Также силу сигнала определяет положение графика цены на момент пересечения с CS относительно облаков. Бычий сигнал будет сильным, если точка пробоя находится выше облака, и, соответственно, сила медвежьего сигнала усилится при нахождении этой точки ниже облака.

Вход в рынок при таких сигналах происходит, когда Чинкоу Спан пересекает полностью тело свечи графика цены. При пересечении CS графика цены в направлении параллельном оси времени мы получаем довольно слабый сигнал, который нам сигнализирует о консенсусе на рынке и предстоящем флетовом движении.

То же самое происходит и при отскоке CS от линии графика цены. Если отскок происходит вниз при медвежьем рынке и цена находится ниже облаков, то это сигнал для тех, кто в свое время опоздал с входом в рынок, войти в продажи, ибо движение вниз будет продолжено. Если происходит отскок вверх при бычьем тренде и цена находится в бычьей зоне — продолжаем покупать или держать ранее осуществленные покупки. Эти сигналы, как правило, возникают после коррекционных движений к тренду и говорят нам об их окончании.

Вход в рынок при отскоке, как правило, производится при подтверждении отскока второй-третьей свечой открывающейся в сторону отскока.

Еще необходимо отметить такое поведение Чинкоу Спана, как его движение вдоль цены. Это действие характерно для флетового состояния рынка. При таком движении Чинкоу Спана необходимо внимательно следить за его поведением. Так как на выходе из волны Чинкоу Спан может пойти и далее вдоль графика цены, а может и оказаться за линией графика цены. Этот момент я также расцениваю как сигнал, равноценный сигналу на пересечение Чинкоу Спана и графика цены.

Работа с индикатором Ишимоку

Теперь давайте рассмотрим взаимодействие всех линий индикатора Ишимоку. Из уроков мы узнали, что каждая линия в отдельности и их некоторые комбинации дают нам массу сигналов. Теперь нам необходимо рассмотреть взаимодействие всех составляющих индикатора Ишимоку.

Из того, что мы узнали, на первый взгляд кажется, что все просто, линия вверх — покупаем, вниз – продаем. Однако это не так. Если вы обратили внимание, я постоянно использую термины «Сила сигнала», «Сила импульса». Так вот, взаимное положение всех пяти составляющих индикатора Ишимоку и определяет эту силу сигнала. Без понимания этого существенного момента, все знания по сигналам индикатора сводятся на практике к бесполезности и убыткам. Так как же нам определить, какой мы имеем сигнал: сильный или слабый? И каковы перспективы его отработки и получения прибыли при входе в рынок по этим сигналам.

Сила сигналов индикатора Ишимоку

При получении тех или иных сигналов от линий индикатора Ишимоку обязательно необходимо принимать к вниманию их взаимное положение. Та или иная комбинация этих линий и положение графика цены относительно этих линий усиливают или ослабляют сигнал.

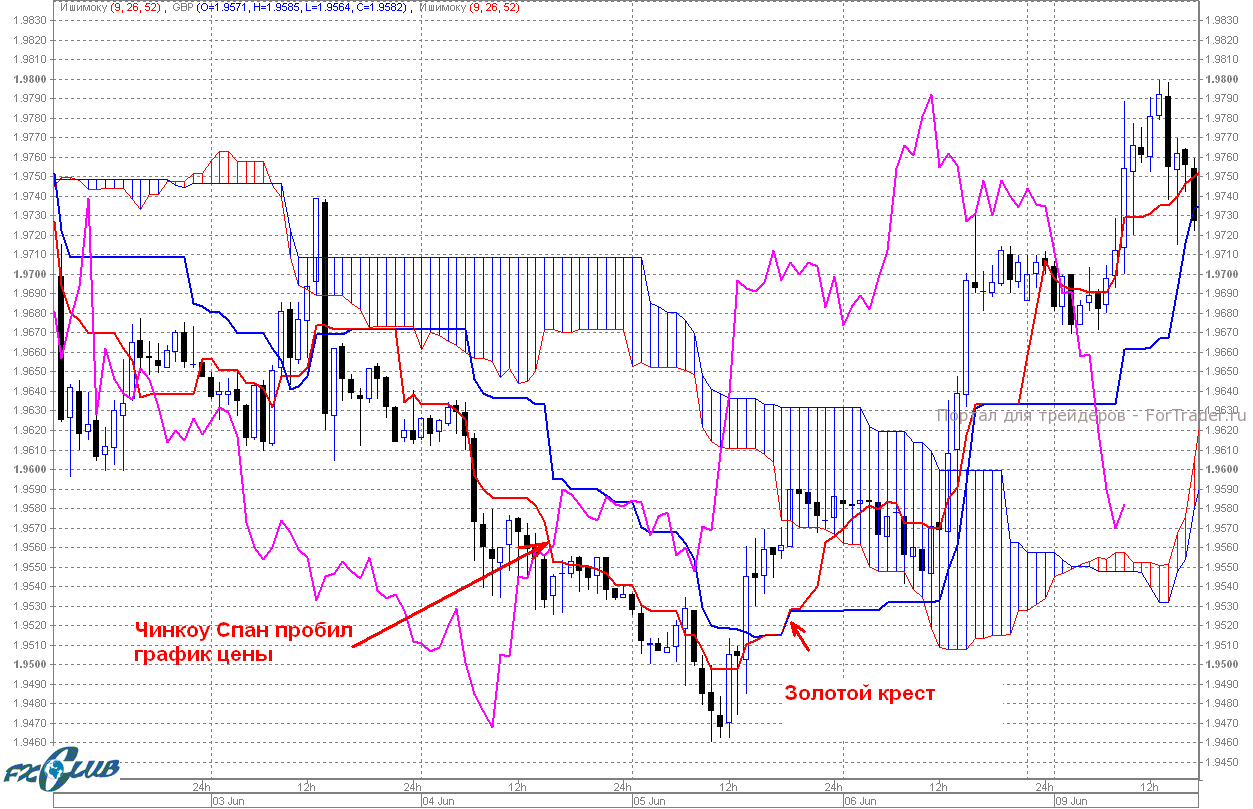

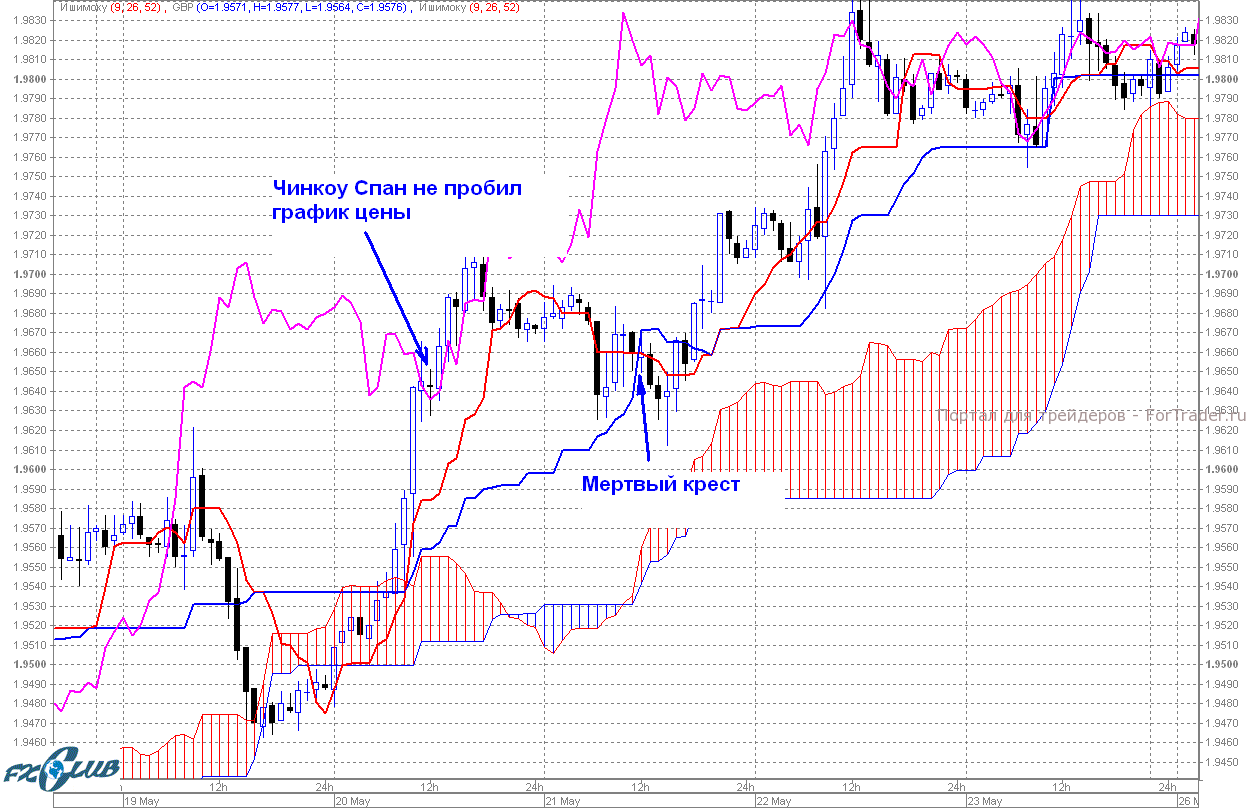

1. Пересечение Тенкан Сен и Киджун Сен («мертвый» и «золотой» кресты). Это сильные разворотные сигналы, и при их появлении можно смело входить в рынок, но они требуют подтверждения трендовых намерений участников рынка. Усилением и подтверждением этого сигнала является следующее за этим пробитие Чинкоу Спаном графика цены (см. рис. 3).

Если же этого не происходит, то мы будем свидетелями лишь коррекции к основному тренду, а значит, сигнал был слабым.

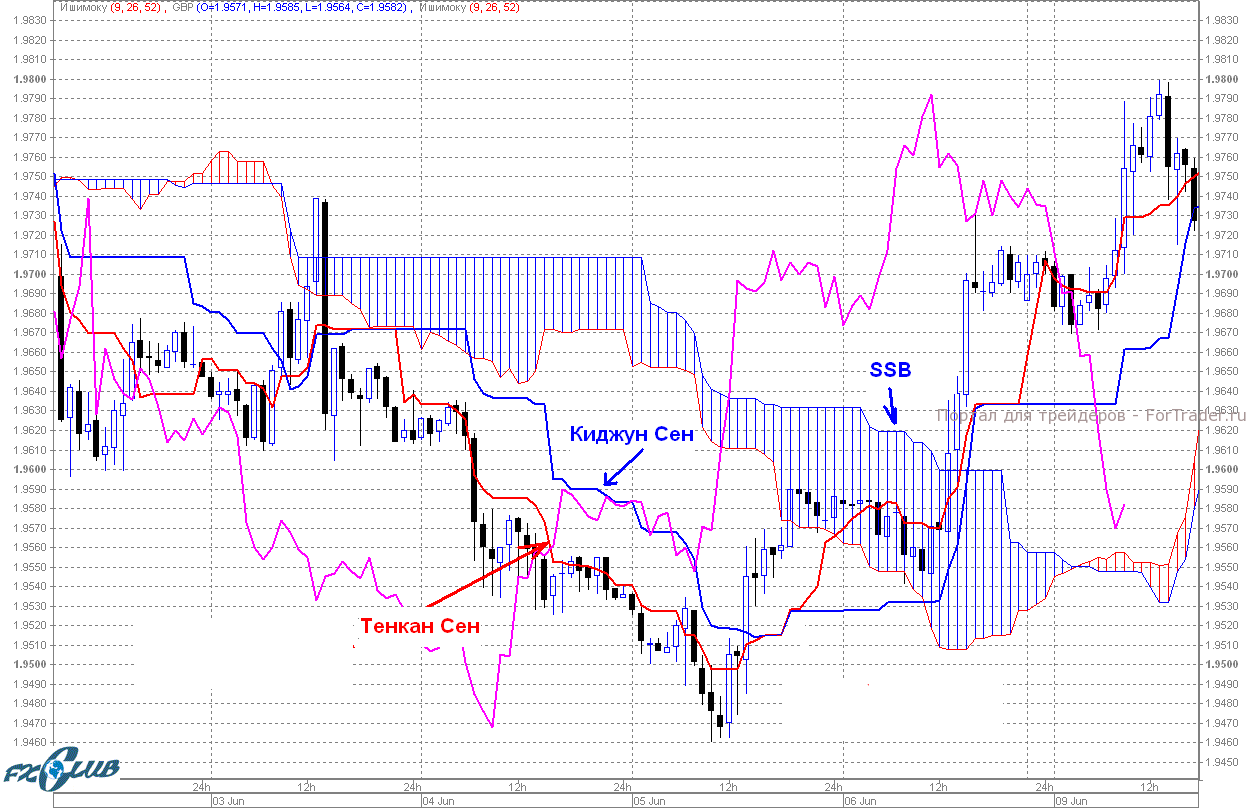

2. Трендовый сигнал от Тенкан Сен и Киджун Сен. Трендовый сигнал от Тенкан Сен и Киджун Сен появляется, когда обе линии движутся параллельно друг другу в направлении, отличном от горизонтального. Если при этом Сенкоу Спан Б также становится в параллель этим двум линиям, то это усиливает сигнал. При этом обязательным условием сильного сигнала должно выполнение следующего требования: при бычьем тренде сверху Тенкан Сен, ниже Киджун Сен и еще ниже Сенкоу Спан Б, для медведей — все наоборот. И чем круче угол наклона движения этих линий, тем сильнее сигнал.

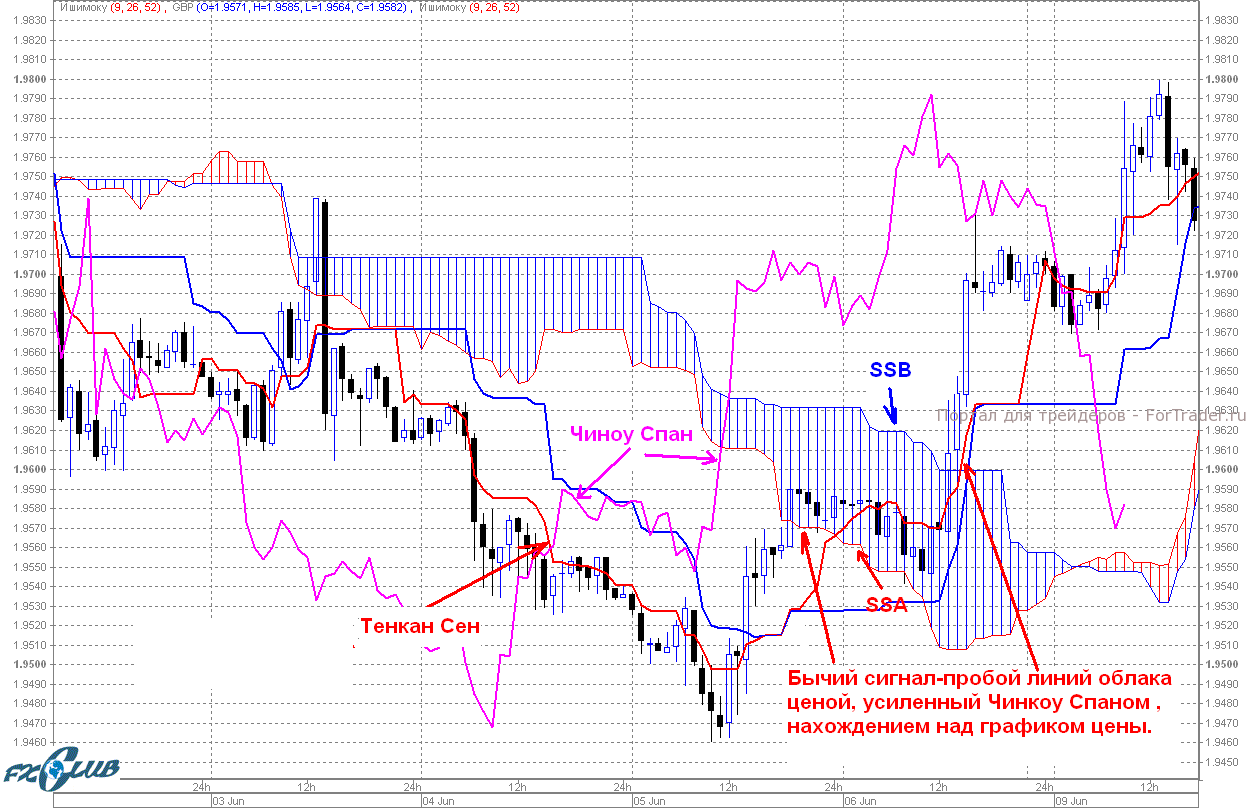

3. Пробой графиком цены линий облака. Эти сигналы обязательно необходимо рассматривать вместе с положением Чинкоу Спана относительно графика цены. Если CS находится над ценой при пробое линий облака снизу, то этот бычий сигнал будет сильным; для медведей необходимо положение CS под графиком цены. Это усиление сигнала дает нам наибольшую вероятность смены тенденции на рынке.

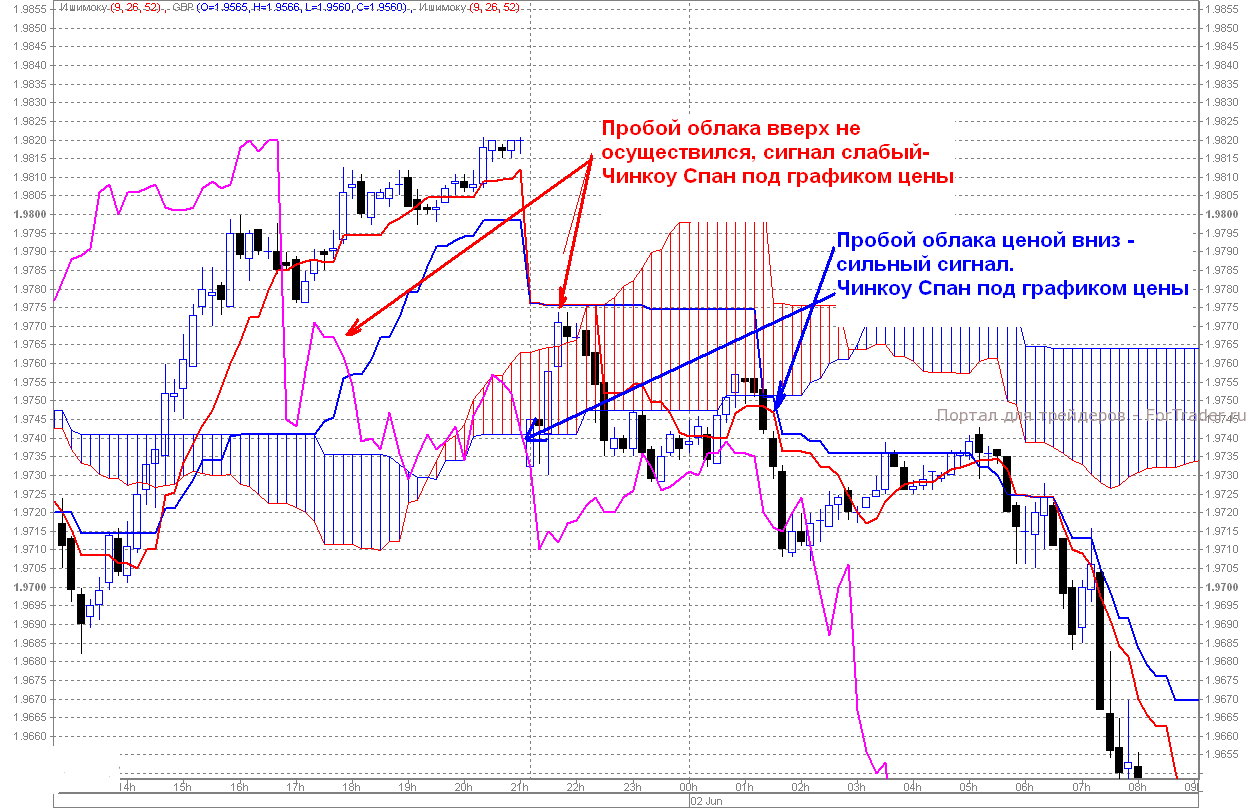

Если же это условие не выполняется, то, как правило, полный пробой облака не осуществляется, и мы станем свидетелями окончания коррекции и продолжения предыдущего движения.

4. Сигналы от Чинкоу Спан. Мы рассмотрели несколько сигналов, фактором усиления или ослабления которых выступает Чинкоу Спан. Однако сам Чинкоу Спан выдает сигналы, которые так же требуют усиления.

Усилением сигналов от Чинкой Спан на пересечение графика цены будет определение положения графика цены относительно облака. Сигнал на продажу будет слабым, если это пересечение произойдет над облаком, и сильным — под облаком. Равно как и на покупку, под облаком — слабый, над облаком – сильный сигнал.

Также и сам фактор получения этого сигнала. Если Чинкой Спан подходит к графику цены снизу и при этом цена находится ниже облаков, то перспективы получить этот сигнал — минимальны. Мы, скорее всего, получим отскок Чинкой Спана от графика цены и сильный сигнал окончания коррекции и продолжение основного медвежьего тренда, по которому можем вновь открыть позиции по тренду.

Кроме всего прочего все сигналы от Ишимоку требуют обязательного подтверждения на старших таймфреймах. Так, если мы получаем сигнал на покупку на Н1, но на Н4 у нас имеется сигнал на продажу, то скорее всего мы получим коррекцию к основному движению и такой сигнал на Н1 будет слабым. Сигналы попутного направления с основным движением на старших таймфреймах являются сильными. Но это уже отдельная тема работы с индикатором Ишимоку, посвященная правилам технического анализа при его использовании.

В следующем уроке в журнале ForTrader.org мы научимся правильно выставлять цели и стоп-приказы, и начнем учиться проводить технический анализ при помощи индикатора Ишимоку.