За прошедший месяц фьючерсы на основные американские фондовые индексы оказались по обе стороны от нулевой отметки. Причем разница между наихудшим и наилучшим показателем составила более 1%. Фьючерс на промышленный индекс Dow Jones оказался лидером торгов, прибавив за месяц более 0,6%. Индекс широкого рынка S&P 500 остался в пределах нулевой отметки. Фьючерс на высокотехнологичный индекс NASDAQ потерял 0,5%.

Ожидаемая коррекция

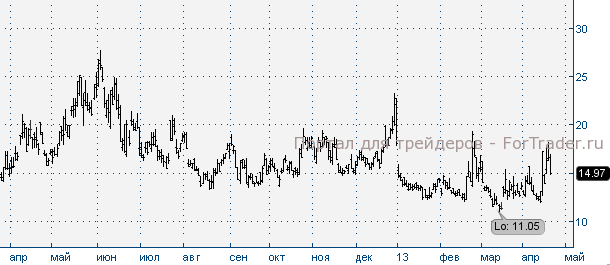

Волатильность на рынке повысилась. Это произошло в середине месяца, на фоне чего основные фондовые индексы США заметно снизились. Данный факт может иметь двустороннее толкование:

— рынки переоценены. Импульсный рост затянулся, долгое время мы не наблюдали коррекции, что не совместимо с устойчивой динамикой.

— темпы мировой экономики снижаются. Плохие показатели ВВП еврозоны и Китая указывают на снижение мирового потребительского спроса. Так как Китай является основным сторонним держателем госдолга США, инвесторы обеспокоены снижением экономического роста страны.

Если волатильность пересечет отметку 20 пунктов, индексы могут отреагировать на это продолжением нисходящей динамики, и скорректироваться, как показывает история, более чем на 15–20 %.

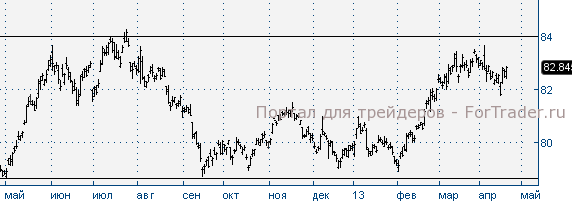

Доллар снизился. Фьючерс на американскую валюту за месяц потерял 0,4%. Возможным фактором к снижению являются опасения относительно майской конференции по вопросу повышения потолка госдолга. К тому же в высших финансовых кругах США идут разговоры о возможном сокращении программы выкупа активов.

График долларового индекса не имеет явной направленности. На фоне нестабильности мировой экономики инвесторы не могу взять определенный курс по американской валюте. В начале апреля фьючерс протестировал верхнюю границу диапазона на отметке 84 пункта, однако, не сумев уйти выше данного значения, вновь направился вниз. Делать определенные прогнозы на долгосрочную перспективу можно лишь после выхода инструмента за пределы диапазона 79–84 пункта.

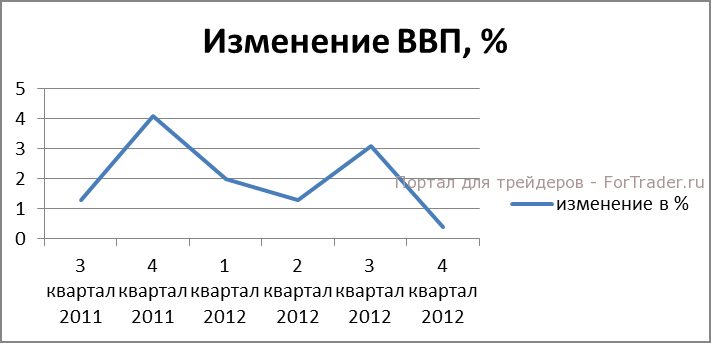

Статистика по ВВП страны за четвертый квартал 2012 года выровнялась. Последнее значение оказалось выше уточненных данных. Итоговое значение превысило последний показатель на 0,3% и составило 0,4%. При этом ВВП в первом квартале 2013 года по прогнозам должен составить 3%.

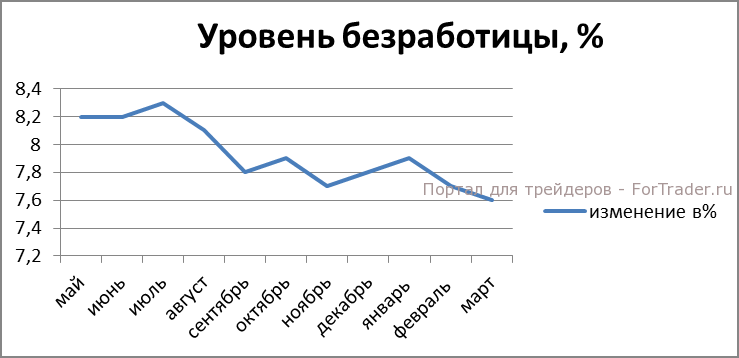

Ситуация на рынке труда продолжает улучшаться. Последние данные по безработице показали, что уровень по стране снизился с 7,7% до 7,6%. Однако, в противовес этим данным выступает более чем двукратное снижение числа занятых в несельскохозяйственном секторе.

В целом динамика по рынку труда в США дает надежду на улучшение. Строить прогнозы по данной статистике крайне сложно, но при дальнейшем падении уровня безработицы определенно США вновь станет самым приоритетным объектом инвестирования.

Процентная ставка в Соединенных Штатах находится на уровне менее 0,25%. Напомню, что Федеральный комитет по открытому рынку готов изменить ставку, когда уровень безработицы опустится ниже 6,5%. Повышение ставки спровоцирует падение фондовых индексов, поэтому правительство должно загнать их повыше, чтобы просадка имела незначительное влияние на состояние экономики в целом.

Индекс DAX: нисходящий тренд набирает обороты

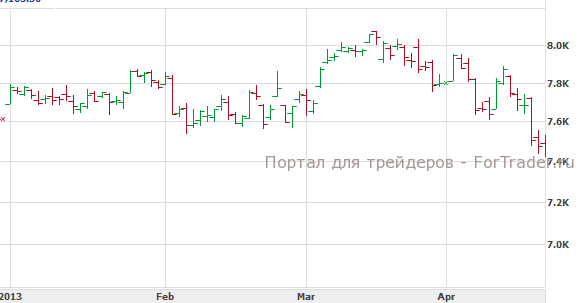

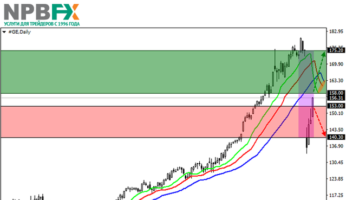

Европа снижается. Спрос на фондовый рынок еврозоны снизился после проблем на Кипре. За текущий месяц события на острове, пожалуй, стали самыми запоминающимися. Страна обратилась за помощью к «большой тройке», на что получила первоначальный отказ. Впоследствии Кипр все-таки получил одобрение, и ему была предоставлена помощь на сумму 10 млрд. евро. Однако радость финансистов была преждевременной, так как условия, на которых был предоставлен транш помощи, оказались губительны. Чтобы стимулировать экономику Еврогруппа выдвинула условия, по которым ликвидируется второй по величине банк страны. Главным условием явилось налогообложение депозитов. Стоит отметить, что Кипр — оффшорная зона, поэтому доход страны ориентирован в основном на иностранных вкладчиков. Налогами будут облагаться все депозиты свыше 100 тыс. евро. Причем размер налога будет достигать 80%. Конечно же, все поспешили вывести свои средства, на что власти Кипра отреагировала закрытием банков на 10-тидневный срок.

Вся эта ситуация спровоцировала падение основных фондовых индексов еврозоны, в том числе и немецкого индекса DAX. Технически индекс вышел за пределы длительного бокового тренда вниз, преодолев отметку 7600. При этом нисходящий тренд по нему продолжает набирать обороты и приобретать очертания. К тому же движение можно охарактеризовать как нисходящий канал, и в ближайшее время стоит ожидать коррекционного движения наверх.

Индекс Dow Jones: в ближайшее время масштабных перемен не будет

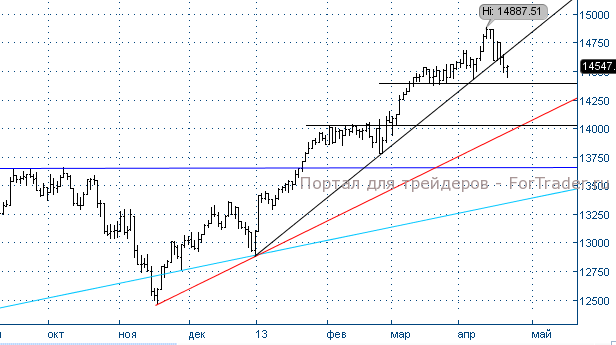

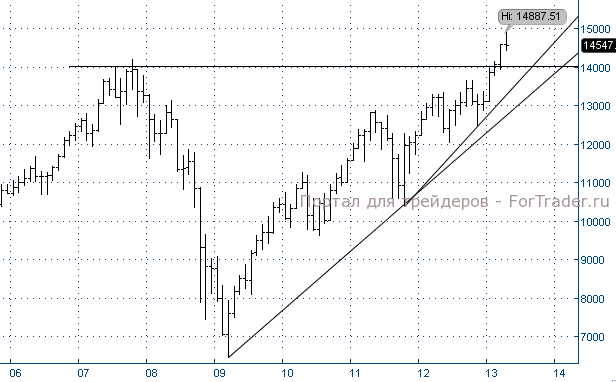

Промышленный индекс Dow Jones, в отличие от европейских индексов, только начал снижаться. Притом, что падение индекса в последнюю неделю не стоит воспринимать буквально. Скорей всего это лишь техническая коррекция долгого восходящего движения.

Откат от исторического значения, которое теперь находится на отметке 14887, может составить в среднем до 15–20%. Основными поддержками при этом выступают уровни 14500, 14000 и 13600. Если индекс уйдет ниже последнего уровня поддержки, тренд можно считать изменившимся, однако в ближайшие несколько недель столь масштабных изменений скорей всего мы не увидим.

На месячном графике формируется доджи. Если к концу месяца ситуация не изменится, технически это будет указывать на разворот, который также может затянуться. Пока ожидаем коррекции к линиям тренда в пределах уровней 14000 и 13500. Изучив поведение рынка на этих уровнях, можно будет делать дальнейший долгосрочный прогноз.

Следим за корпоративной отчетностью

В целом за месяц в мире произошло 2 важных события, которые заставили инвесторов задуматься о закрытии части прибыльных позиций. Снижение ВВП Китая и проблемы с финансовым сектором Кипра продемонстрировали множество черных дыр в мировой экономике, и последствия всего происходящего нам еще стоит ощутить.

Выделяя отдельные сектора американской экономики, наиболее позитивными стоит отметить здравоохранение и утилиты. Акции компаний, который входят в эти сектора, выросли за месяц более чем на 5%. Неплохо смотрятся потребительские товары, прибавившие 2,4%, а вот промышленные материалы демонстрируют крайне слабую динамику. Основным негативным фактором является катастрофическое снижение цен на сырье, а именно на золото и нефть. Буквально за несколько дней стоимость золота снизилась с 1600$ до 1320$.

Стартовавший в США сезон отчетности пока указывает на отсутствие опасений по поводу прибыли лидеров секторов в США. Алюминиевый гигант Alcoa отчиталась лучше прогноза на 0,3$ на акцию. Лидеры банковского сектора JPMorgan Chase и Wells Fargo также отразили прибыль за 1 квартал 2013 года. В технологическом секторе также наблюдается рост. Прибыль компании Google за квартал выросла более чем на 1$ акцию.

В заключении напомню, что в мае нас ожидает конференция по вопросу госдолга США, а также стоит следить за отчетами крупнейших компаний, так как именно лидеры рынка и делают экономику страны.