Новость о том, с какими результатами прошло IPO Тинькофф Кредитные Системы, без преувеличений всколыхнула весь российский финансовый рынок. Не остались равнодушными ни инвесторы, ни бизнесмены, ни аналитики, и это совершенно неудивительно, учитывая неожиданно высокую сумму в 1 млрд. 90 тысяч долларов, привлеченную на публичном размещении.

Новость о том, с какими результатами прошло IPO Тинькофф Кредитные Системы, без преувеличений всколыхнула весь российский финансовый рынок. Не остались равнодушными ни инвесторы, ни бизнесмены, ни аналитики, и это совершенно неудивительно, учитывая неожиданно высокую сумму в 1 млрд. 90 тысяч долларов, привлеченную на публичном размещении.

Опередить конкурентов в коммерческом сегменте – вполне решаемая задача

Стоимость ТКС была оценена в 3,2 миллиарда USD, что почти в пять раз выше текущей балансовой величины активов и в 14 раз превышает предполагаемый доход компании в 2014 году.

Значительно подогревает общественный резонанс и тот факт, что негосударственная организация в лице ТКС превзошла крупнейший государственный банк России, торгующийся с коэффициентом 1,3 от реальной величины капитала. Опередить конкурентов в коммерческом сегменте – вполне решаемая для Тинькофф задача, но вот как удалось оставить позади Сбербанк, который традиционно считался самым надежным – вопрос скорее из разряда риторических. Причем обойти с большим преимуществом и завидной легкостью.

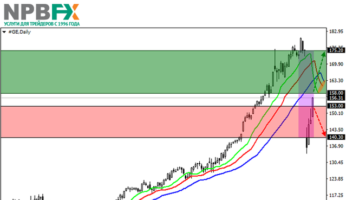

Изначально предполагалось, что объем IPO Тинькофф Кредитные Системы не превысит 750 млн. долларов, что, кажется, вполне устраивало и руководство банка. Но чем ближе приближался день размещения (22 октября), тем выше был интерес, планы – смелее, а цены – значительнее. Накануне IPO книга заявок была переполнена, а в ходе торгов стоимость расписок повысилась с 17,5 до 19,44 долларов за одну GDR. В итоге суммарную капитализацию ТКС оценили более чем на 3 млрд. долларов, в то время как еще год назад эта цифра была скромнее примерно втрое.

Сейчас многие финансовые организации в Европе предоставляют своим клиентам доступ к торговле акциями ТКС через свои мобильные торговые платформы, в том числе и Saxo Bank.

Почему Лондон?

Ответ вполне логичен – его озвучил и сам учредитель банка Олег Тиньков. На данный момент российский рынок недостаточно ликвиден (по крайней мере, для уровня, необходимого для такой масштабной компании, как ТКС), а американские площадки предъявляют довольно жесткие требования. Тем более что инвесторы Лондонской биржи давно славятся повышенным вниманием к российским эмитентам, пусть даже и рисковым. Тинькофф Кредитные Системы позиционирует себя не в качестве стандартного банка, а как высокотехнологичная компания, открытая для новейших изобретений в области интернет-маркетинга банковский продуктов, привлекая еще больший интерес. Так что одной из главных причин успешного IPO стала и верно выбранная площадка, где по достоинству оценили перспективы ТКС.

Предпосылки успеха

Хотя скептики и критики разного рода считают оценку Тинькофф Кредитные Системы со стороны иностранных инвесторов излишне завышенной, невозможно отрицать и благоприятную почву, заботливо подготовленную и грамотно продуманную акционерами компании. Если рассматривать статистику ТКС, то можно назвать самый высокий показатель доходности акций (более 60%) и самый низкий уровень сомнительных кредитов среди восьми крупнейших банков России (по результатам исследований рейтингового агентства Moody’s за 2012 год). Кроме того, единственной финансовой компанией, не получившей отрицательного прогноза на октябрь 2013, стала именно фирма, созданная Олегом Тиньковым. Однако и здесь аналитики фондовых рынков спешат с «приземляющим» заявлением: по их мнению, поддержание такого высокого уровня доходности в дальнейшем неизбежно потребует от банка резких и рискованных действий. К тому же в случае падения цен на нефть и ослабления рубля всему российскому банковскому сектору придется нелегко, ТКС в частности. Плюс ко всему, рынок потребительского кредитования в России переживает сейчас не лучший период, поэтому вероятно ужесточение требований к потенциальным заемщикам с целью снизить общие объемы просроченных кредитов.

Что касается уровня освещенности в масс-медиа и узнаваемости бренда, то Тинькофф Кредитные Системы и в этом плане на передовых позициях – в первую очередь благодаря своему главному акционеру. Олег Тиньков, владеющий 61% акций ТКС, занимает 151 место в рейтинге богатейших бизнесменов России с состоянием в 0,7 млрд. долларов, спонсирует профессиональную велосипедную команду совместно с Saxo Bank, ведет личный блог в интернете, пишет автобиографические книги о достижении успеха и запускает новые авиалинии с собственным именем. Он является лицом своего бизнеса в буквальном смысле этого слова: у предпринимателя отмечено особое умение проводить успешные рекламные кампании с непосредственным участием своей персоны. Кстати, Тиньков и топ-менеджмент банка не имеют право продавать собственные активы в течение года, а остальные соинвесторы (Goldman Sachs, Vostok Nafta, Baring Vostok) обязуются держать акции ТКС полгода со дня IPO.

Теперь только время покажет, оправдаются ли возложенные на Тинькофф Кредитные Системы надежды иностранных инвесторов и удастся ли банку поддержать имидж передовой компании.

Статью подготовил Александр Валюнин