Как обычно, после летних каникул, на рынки пришла активность. Ситуация, казалось бы, ожидаемая, однако не в полной мере. Август на биржах был настолько уверенным, что казалось, что рынки ожили немного раньше положенного срока и в сентябре нас ждет коррекция или хотя бы спокойствие, но не тут то было. Осень пришла так, как мало кто предполагал.

Как обычно, после летних каникул, на рынки пришла активность. Ситуация, казалось бы, ожидаемая, однако не в полной мере. Август на биржах был настолько уверенным, что казалось, что рынки ожили немного раньше положенного срока и в сентябре нас ждет коррекция или хотя бы спокойствие, но не тут то было. Осень пришла так, как мало кто предполагал.

Сентябрьское ралли, начатое еще в августе, явно затянулось. Конечно, мы и раньше с вами наблюдали подобное положение вещей – сильный тренд по какой-то валютной паре, который так или иначе отражался на всех остальных инструментах. Однако это было так давно, что не все смогли сразу сориентироваться в происходящем.

Кризисная ситуация в мире внесла свои коррективы в привычный ход вещей на биржах, изменились направляющие, да и сами направления поменялись. Трейдеры и инвесторы привыкли жить в страхе, все время рисковать, внимательно наблюдая за новостным фоном, который в любой момент норовил вызвать бегство в низкорисковые активы. Биржей правил фундаментальный анализ и настроения инвесторов, которые могли меняться каждый день на фоне ожиданий позитивных данных о восстановлении экономик, и негативных реалий. Конечно, в таких условиях о каких затяжных трендах могла идти речь.

Но все меняется. Кризис, пусть даже этап восстановления, идет своим чередом. После существенных растрат бюджета на поддержание экономического положения началось время восстановления – экономия, повышение налогов, социальные ограничения, дополнительные выплаты финансовых учреждений и так до бесконечности – на что хватит воображения у управляющих странами. Все вроде бы и неплохо, только есть одно «но». Пытаясь поддержать свои страны, каждое государство «тянет одеяло на себя». И как говорится в известной басне «…воз и ныне там».

Мир как часы

Что это значит? Наверное, то, что мы снова столкнулись с изменениями в рыночной реальности. Если государства решили всеми силами защищать свои валюты от повышения курса, то макроэкономические факторы будут работать только в очень узком диапазоне. Трейдеры будут реагировать только на те новости, которые непосредственно влияют на решение Центробанков об изменении монетарной политики. Мы с вами вернулись в 2008 год, первую половину, если вы помните такой. Тогда ЦБ боролись с инфляцией, идя по пути роста процентных ставок. Теперь же все желают количественного смягчения, то есть действуют от обратного, но для спекулянтов это означает одно – возвращению к техническому анализу, который, кстати, неплохо объясняет текущую расстановку вещей и указывает на разворотные точки.

Канада – всего лишь винтик

Жаль только те страны, которые не особенно пострадали в кризис и предполагали быстро восстановить былую мощь, но не тут-то было. К таким относится и Канада, валюта которой стала героем нашего 64 номера журнала. Страна, которая в самые сложные для мира времена, оставалась на плаву за счет активно печатающего банкноты и оттого потребляющего с прежней силой соседа, теперь оказалась в ловушке собственного положения. Зависимость от экспорта – не самая стабильная роль в мировых «часах».

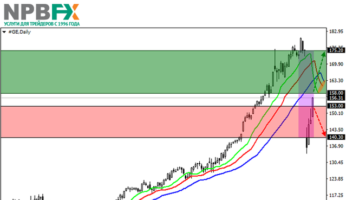

Канадский доллар в течение длительного времени набирал в цене, показывая неплохие данные на фоне неблагоприятной обстановки в США. Долгосрочный нисходящий тренд с марта 2009 года опустил пару USDCAD более чем на 3500 пунктов, при этом Банк Канады не показывал, что это как-либо негативно влияет на экономику страны. США продолжала покупать и ладно. Конечно, экспортеры были недовольны, но рабочие места и зарплаты оставались на приемлемом уровне, а уверенность производства росло, что еще нужно. Даже процентные ставки успели поднять трижды. Главное, процесс восстановления идет.

Однако у экспортнозависимых стран, оказывается, есть еще одна забота – хорошее состояние стран-партнеров. Оказалось, что разница между процентными ставками не может расти до бесконечности, не портя экспортный поток, а национальная валюта может вырасти так сильно, что это будет просто мешать развитию. В результате мы подошли к двум самым важным вопросам для трейдеров в отношении Канады – достигнет ли USDCAD паритета, и как будет поступать канадский Центробанк с процентными ставками.

Что касается первого вопроса, то замечу, что отметку 1,0000 пара USDCAD уже проходила в апреле 2010 года, после чего движение превратилось в боковой канал с диапазоном в 100 пунктов. Все-таки паритет – это не так просто преодолимая отметка, чтобы за первый раз ее можно было пробить. В результате сейчас мы делаем уже третий подход к роковой точке, при этом вероятность того, что он будет последним, крайне мала. Во-первых, как я уже говорила, идет война за дешевую валюту, и хочет Канада того или нет, участие она в ней принимает. Во-вторых, участникам рынка психологически будет сложно продавить этот барьер, ведь всегда велика вероятность, что ЦБ пойдет на интервенцию, чтобы поддержать луни и экспортеров. Поэтому сейчас все внимание будет обращено на США, от состояния которых все и будет зависеть.

Да и кредитно-денежная политика в не меньшей степени зависит от активности Америки. Банк Канады может быть и рад бы повышать процентные ставки, возвращая страну к прежнему положению, однако большая разница между этими показателями двух соседей будет провоцировать к спекуляциям, что возвращает нас на абзац выше.

В итоге паре USDCAD не остается ничего кроме как двигаться пока в сложившемся диапазоне. Восстановление мировой экономики рано или поздно начнется, может и разумно будет пересидеть шторм, просто поддерживая стабильность положения государства. Нам же стоит последовать тому же совету и подождать развития событий, либо работать внутри канала и на небольших таймфреймах, пользуясь техническими инструментами анализа рынка. Хорошие сделки на пробитие канала еще впереди, главное, иметь терпение.