Колонка биржевого аналитика

ForTrader.org: Главный экономист МВФ Оливье Бланшар считает, что после того, как ФРС продолжит сокращение объемов программы количественного смягчения, движение капитала между странами станет «сложным».

По его мнению, на данный момент основной задачей ФРС должна стать нормализация монетарной политики вслед за восстановлением экономики. В качестве примера он акцентирует внимание на том, что всего лишь ожидания ужесточения монетарной политики уже оказали влияние на уровень процентной ставки по долгосрочным кредитным обязательствам и на обменные курсы.

Также Оливье Бланшар заявил, что от такой тенденции сильнее всего могут пострадать рынки развивающихся стран: «Федрезерв только объявил намерение сократить объемы программы финансового стимулирования, а валюты, облигации и фондовые рынки развивающихся стран продемонстрировали негативную динамику».

Как Вы считаете, действительно ли сокращение ФРС финансового стимулирования несет в себе угрозу дестабилизации развивающихся рынков и, в частности, какие последствия может испытать на себе российский рынок?

Статья представлена в 81 номере журнала ForTrader.org

Александр Купцикевич: Да, к сожалению, настрой на ужесточение политики негативно сказывается на развивающихся рынках. Проблемы не обходят стороной также и Россию. Дело в том, что сокращение стимулов со стороны ФРС не происходит просто, потому что прошло какое-то время. За этим стоит серьёзное улучшение макроэкономических показателей. Рост занятости приближается к трендовым уровням, а экономика в последние кварталы даже несколько их опережает. На этом фоне американские компании обещают большую доходность, чем ранее, если мы говорим о вложениях в акции. Но даже и более масштабный рынок – облигаций – не обошел стороной улучшений. Сильные данные с начала прошлого года, за которыми последовали намёки на сворачивание QE, вызвали рост доходности гособлигаций. При этом на рынках развивающихся стран правительства были вынуждены проводить меры по стимулированию роста, что снизило доходность местных облигаций, сделав их менее привлекательными. Добавим сюда, что риски для развивающихся стран выросли, а для США и еврозоны – заметно снизились. В итоге соотношение доходность/риск сместилось в пользу США и Европы (не только еврозоны, но и Британии). Отсюда отток инвестиций и следующее за этим падение курсов национальных валют развивающихся стран.

Российский рубль с его падением примерно на 10% выглядит еще весьма крепким, так как в стране сохраняется профицит платёжного баланса, а стоимость энергоносителей на международном рынке сравнительно высока. Тем не менее, даже в этих условиях, при еще весьма не определенных темпах будущего сворачивания со стороны США, ЦБР вынужден практически ежедневно повышать диапазон коридора бивалютной корзины.

У меня есть ощущение, что глобально сменился настрой со стороны инвесторов. Открытое стремление создать прочное производство внутри США, еврозоны и Британии имеет свои недостатки для Китая, который вынужден переориентироваться на внутренний рынок (порой даже создавать). И это большой длинный тренд на много лет, в течение которых объемы инвестиций 2000-х могут оставаться недостижимыми.

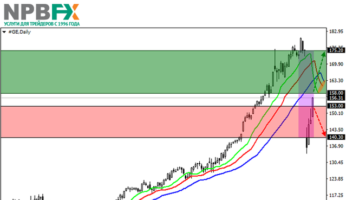

Последнее время приходят комментарии о том, что инвестиции в развивающиеся страны несколько улучшились за последнее время, правда, им противоречит динамика валюты. Но даже если приток и увеличился, вряд ли стоит ожидать, что российский фондовый рынок сумеет в ближайшие несколько лет покорить вершины конца «нулевых», а евро и доллар – опуститься ниже 40 и 30 рублей.

Так что приготовьтесь к мягкой посадке в самом лучшем случае. В самом худшем – Аргентина с ее 35%-м падением валюты за 10 месяцев может стать началом длинной цепочки событий, подобно как в конце 1990-х.