Канули в лету уплотнения 20-х годов, послевоенные бараки и коммуналки 40-х, даже «хрущебы» (панельные многоэтажки, массово сооружавшиеся в СССР во время правления Никиты Сергеевича Хрущёва) и те постепенно перестают портить облик наших городов. Однако качественная жилая недвижимость по-прежнему остается малодоступной роскошью для рядовых россиян. О причинах этой застарелой болезни сказано уже много – тут и монополизации строительного сектора, и слаборазвитый сегмент ипотечного кредитования, да и мировой финансовый кризис крайне негативно повлиял на доходы населения.

Однако экономический прогресс не стоит на месте, и участники рынка недвижимости пытаются найти новые способы решить жилищные проблемы граждан. Одним из таких способов является решения в области накопления средств на квартиру. Не секрет, что последние двадцать лет ничего особо нового в этой сфере изобретено не было – потенциальные покупатели предпочитают пользоваться депозитами в банках, часть средств вкладывается в отечественный фондовый рынок, и, пожалуй, только появление паевых инвестиционных фондов, ориентированных на недвижимость, можно считать новой формой подготовки к будущему приобретению заветных квадратных метров.

Однако экономический прогресс не стоит на месте, и участники рынка недвижимости пытаются найти новые способы решить жилищные проблемы граждан. Одним из таких способов является решения в области накопления средств на квартиру. Не секрет, что последние двадцать лет ничего особо нового в этой сфере изобретено не было – потенциальные покупатели предпочитают пользоваться депозитами в банках, часть средств вкладывается в отечественный фондовый рынок, и, пожалуй, только появление паевых инвестиционных фондов, ориентированных на недвижимость, можно считать новой формой подготовки к будущему приобретению заветных квадратных метров.

Однако у всех этих способов есть ряд недостатков. Так доходность вложения в депозиты даже не покрывает официальную инфляцию, и уж тем более в период роста цен на квартиры банковские проценты не могли отбить даже десятой доли темпов удорожания жилья. Что касается ПИФов недвижимости, то инвестиции в данный продукт эффективны в долгосрочном масштабе и здорово проигрывают фондовым инструментам в вопросе скорости ввода/вывода средств, ликвидности. При этом рынок акций в свою очередь подвержен высоким рискам и волатильности.

Оптимальным решением были бы инвестиции в индекс недвижимости, торги по которому проходили бы каждый день и стоимость которого рассчитывалась бы по понятной и прозрачной формуле, отражающей изменение цен в реальности. И подобный инструмент появился — Индекс MARPI — уникальный финансовый уникальный продукт, отражающий динамику средних цен в сегменте московского жилья.

В прошлый раз мы рассмотрели примеры, как с помощью индекса MARPI можно застраховаться от нежелательных ценовых колебаний на рынке столичной недвижимости. В этот раз проанализируем другой случай, предполагающий не только хеджевую опцию, но и возможность заработать в условиях постоянно изменяющихся рыночных условий.

Мы уже отмечали, что с окончанием кризиса, вполне вероятны перемены и на рынке столичного жилья, что означает очередной виток роста цен. В итоге квартиры вновь могут стать менее доступными для рядовых граждан. Не исключен вариант, когда квадратные метры в Москве будут дорожать опережающими темпами по отношению к доходам населения. Правильное использование индекса московской недвижимости – MARPI – не только может помочь решить эту проблему, но и позволит значительно сократить период накоплений на новое жилье. Рассмотрим пример.

Пример работы индекса MARPI

Представим, что семья с совокупным доходом в 80 000 руб. в месяц, регулярно откладывает из нее по 35 тыс. руб. на покупку будущей квартиры (например, 45 кв. м. по цене $175000 ($3888 за кв. м.)). Даже если мы отбросим влияние инфляции (0%), курса рубля (33 руб./$), волатильность (изменчивость) на рынке недвижимости ($3888 кв. м = const), то для того, чтобы накопить нужную сумму этой семье понадобится около 14 лет!

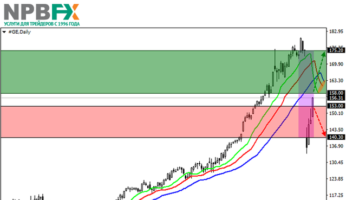

Теперь рассмотрим другой вариант. Спрогнозируем, что в ближайшие 3 года цены на московскую недвижимость будут демонстрировать следующую динамику:

своего дна рынок достигнет в конце следующего года, после чего начнется плавный рост стоимости квадратного метра (что вполне соответствует текущим экономическим прогнозам – консервативный сценарий). К концу рассматриваемого трехлетнего периода стоимость квадратного метра в столице достигнет уровня $4200 (менее 10% роста от текущих значений).

На протяжении 3 лет человек каждый месяц приобретал по одному лоту индекса MARPI (первоначальная маржа 1 лота весь этот период не превышала 8000 руб.). В последние 9 месяцев он увеличил количество приобретаемых лотов до двух. В итоге за три года подобных операций была открыта позиция на покупку 45 лотов MARPI (т.е. 45 кв. метров) по средней цене $3724. Таким образом, к концу рассматриваемого периода с каждого лота человек имел прибыль ($4200 (цена кв. метра на конец 2012 г.) — $3724) = $476. Общая прибыль за три года составила $476 * 45 кв.м. = $21420 – и это откладывая ежемесячно не более 8 тыс. руб. (в последние 9 мес. – 16 тыс.). Если бы человек просто решил накопить эту сумму, то для того, чтобы достичь этого же уровня, за три года из зарплаты ему ежемесячно необходимо было бы откладывать более 19 тыс. руб., при условии, что курс рубля бы не менялся.

Таким образом, можно сделать вывод, что даже при консервативном сценарии (сначала цена кв. метра падает, потом слегка растет) накопить на собственную квартиру, используя индекс московской недвижимости MARPI, получается значительно выгоднее и быстрее.