Тема золота, которая в купе с нефтью обсуждается в текущем номере журнала ForTrader.org, для меня всегда была очень интересной. Причиной этому является тот факт, что золото на данный момент стало инструментом, который меряет реальную стоимость денег. Кроме того, как мы знаем, золото также своего рода деньги, которые в далекие времена были выбраны рынком и торговцами в свободной конкуренции в качестве меры мены, но впоследствии были заменены на бумажные банкноты, навязанные правительством для обеспечения всех мировых нужд.

Замечу сразу, что золото очень чувствительно реагирует на ликвидность на рынках, ожидаемую инфляцию (мультипликацию денег) или дефляцию. Что касается ликвидности, то тут следует обратить внимание на Китай, который со своей управляемой экономикой легко добился резкого роста кредитования и денежной массы в стране. Данные мероприятия были настолько успешными, что власти Китая, испугавшись перегрева, стали повышать обязательные резервы в банках для сдерживания денежной массы кредитов и, следовательно, роста инфляции. Естественно, что подобные события сразу же привели к снижению цен на золото. Однако деньги Китая — это всего лишь малая часть по сравнению с той основной ликвидностью, которая идет от ФРС. На этом-то мы с вами и остановимся подробнее.

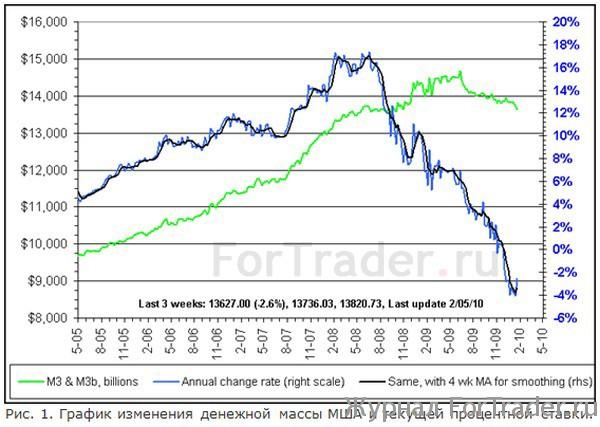

Если рассматривать денежную массу Соединенных Штатов Америки, то можно увидеть, что она неуклонно снижается уже довольно длительное время (см. рис. 1).

Это говорит о том, что ликвидность в Америке уменьшается и денег становится меньше. Однако нужно не забывать, что представленная денежная масса учитывает в себе денежную базу (выпущенные в обращение Центральным Банком наличные деньги, в том числе остатки средств в кассах кредитных организаций). А раз так, то давайте посмотрим, что происходит у нас с этим параметром (см. рис. 2)?

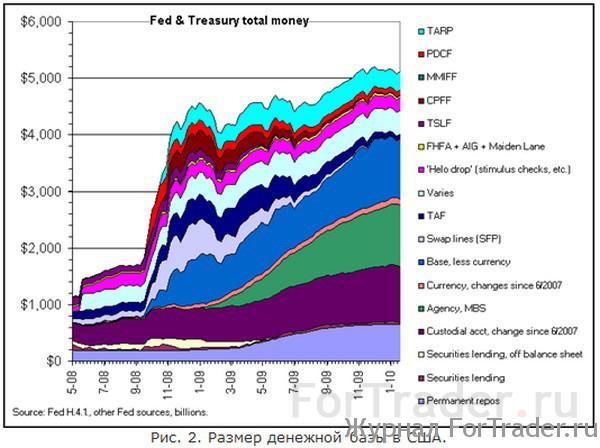

Прочитать данное изображение на рисунке 2 не так уж и сложно. Как видим, начиная с конца 2008 года, ФРС активно накачивало экономику деньгам, увеличивая их количество именно на руках у жителей. Без данной инициативы правительства Штатов денежная масса сейчас сокращалась бы ещё быстрей, но так как на протяжении всего 2009 года мы видели непрекращающуюся подпитку деньгами населения через разнообразные программы со стороны ФРС, рынок не только смог стабилизироваться, но и даже подрос. В основном это произошло за счет финансового сектора, который, имея достаточное количество ликвидности, начинал спекулировать на рисковых активах, и что ещё более важно, накопил ни мало избыточных резервов, чтобы не бояться банкротства.

Проще говоря, ситуация, которую мы имели на начало 2009 года, в конце периода отличалась лишь тем, что банки увеличили необязательные резервы и возможную планку по кредитной экспансии.

Бен Бернанке, понимая, что подобная ситуация вероятнее всего приведет к росту инфляции, а особенно в том случае, если банки начнут использовать данные накопления для мультипликации (преумножения), решил испробовать новый рычаг сдерживания, о котором ни так давно и рассказал миру. Наверняка вы знаете, а кто не знает, обратите внимание, что эта мера — ставка на избыточные резервы, с помощью которой он предполагает сдерживать не саму максимальную мультипликацию, а объемы ее объемы. Проще говоря, ФРС хочет обуздать денежную массу.

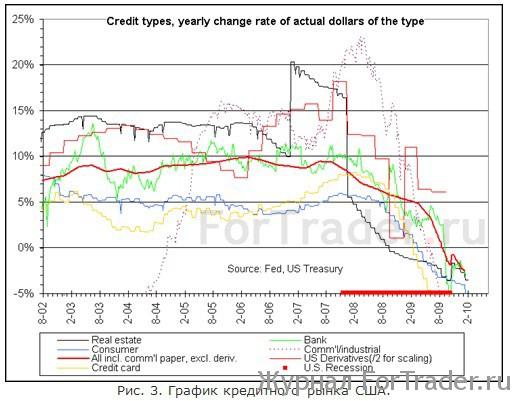

Однако на январском заседании ФРС было сказано о том, что выкуп ипотечных бумаг закончится в марте, а значит, ФРС официально заявляет, что денежный поток от них иссякает. Но даже при этом банки и кредитный рынок продолжают оказывать негативное влияние на денежную массу. Ниже приведен график кредитного рынка США:

Из графика видно, что паралич кредитных рынков который, наступил с началом кризиса так и никуда не делся. Следовательно, как только ФРС сбавит темпы вливания денег, денежная система продолжит сжиматься, вызывая дефляционные настроения. По моим ожиданиям этом может продлиться до тех пор, пока ФРС по факту не прекратит вбрасывать все новые деньги.

Как только это произойдет, а дата уже объявлена, это март, будет понятно, что облигации на всех рынках попадут под серьёзное давление. Это, в свою очередь, резко увеличит стоимость денег и снизит банковские риски, при этом сделав возможную мультипликацию еще более вероятной. Банковская система начнет генерацию кредитных денег. Но одно остается неизвестным, на кого «вешать» эти новые кредиты? Выход пока, как мне видится, один, это рефинансирование — банки будут выдавать более дешевые кредиты для погашения предыдущих более дорогих, и это на некоторое время запустит машину инфляции. Увеличение количества денег естественно приведет к росту цен на товары, в том числе и на рассматриваемое нами золото.

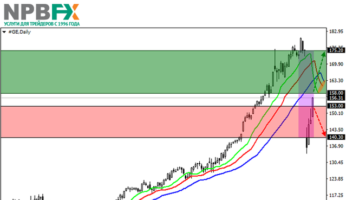

А теперь попробуем объединить все вышесказанное с технической картиной рынка металла

Итог: пока государство еще не начало сокращать вливание денежных средств и банки не начали «шевелиться», ожидаю снижения цены на золото до конца марта начала мая по двум возможным сценариям:

а) металл будет падать до уровня 1020-25 долларов за тройскую унцию, где находится крепкая поддержка. Далее вероятнее всего мы увидим некоторая коррекцию и дальнейшее падение до 960 долларов с формированием дна, и последующим ростом.

б) быстрое снижение без коррекции до 960 долларов за тройскую унцию с быстрым пробоем уровня 1020, что укажет на дно вблизи 61.8% Фибо — 900 долларов за унцию.

Давайте также коротко посмотрим на график нефти с возможным развитием ситуации:

Итог: для нефти ожидаю снижения цены до уровня 53-55 к марту — маю, с последующим формированием дна и ростом выше 85$.