В апреле, в течение двух торговых сессий золото явило финансовому миру крупнейший за три десятилетия обвал, рухнув в цене на 200 долларов. Откуда на «тихую гавань» инвестиционного актива налетел «шторм»? На данный момент существует множество разнообразных версий, почему инвесторы предпочли избавиться от золота. Попробуем разобраться в извечном вопросе «Кто виноват?», рассмотрев самые популярные версии.

Версия №1: виноват Bitcoin

Как известно, золото, помимо промышленных и ювелирных функций является инвестиционным и спекулятивным инструментом.

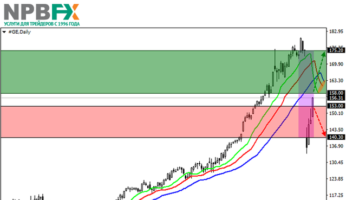

За прошедшие годы характер спекуляций золотом стал поистине безудержным. За период с 2007 по 2011 годы крупные инвесторы, ETF и хедж-фонды разогнали цену на золото с 600 долл/унция до 1920 долл/унция.

Непререкаемость и бесконечность роста золота стали притчей во языцех в финансовом мире, однако криптовалюта, известная под названием Bitcoin, недавно предприняла попытку отобрать у золота «желтую майку лидера», поднявшись в 2012 году против американского доллара на 200%.

Могли ли консервативно настроенные крупные инвесторы соблазниться быстрыми темпами роста Bitcoin?

Вряд ли эта версия выглядит достаточно правдоподобно. Масштабы рынка золота огромны. Ежедневные объемы сделок на товарных биржах Нью-Йорка, Лондона и Токио достигают десятков миллионов унций, в то время, как суммарная стоимость всех криптомонет Bitcoin на самом пике не превышала 3 млрд. долларов.

Даже если все-таки допустить высокую степень правдоподобности этой версии, то переток капиталов из золота в криптовалюту вызвал бы резкий рост стоимости Bitcoin, однако в тот же период ее курс упал с 265 долларов до 105 долларов за 1 bitcoin-монету.

Версия №2: виноват Goldman

Если нет разумного объяснения происходящему – валите все на Goldman. Такое негласное правило давно бытует в мире финансовой журналистики. Из-за его огромных размеров и агрессивных действий сам Бог велел предположить его вину в любом финансовом происшествии.

Не стал исключением и обвал золота. В конце 2012 года аналитики Goldman опубликовали ценовой прогноз по золоту с ярко выраженным медвежьим оттенком, заявив о возможном окончании многолетнего тренда в золоте в 2013 году. В начале апреля аналитики банка рекомендовали своим клиентам продавать золото.

Тем не менее, точной информации, был ли у Goldman шорт в золоте, нет. Да и почему только Goldman? Активность других инвестиционных фондов тоже играла за медведей. Например, в начале апреля французский банк Société Général опубликовал доклад «Конец эры золота», где перспективы снижения цен на драгметалл обусловлены усилением позиций доллара и ростом фондового рынка США.

Версия №3: это просто коррекция

Известное правило трейдинга гласит: «Покупай на черных свечах, продавай на белых». Естественно, сам собою напрашивается вопрос – если все в продажах, то кто же тогда покупает? Как правило, этим занимаются крупные спекулянты, которые полагают, что в результате продаж цена на актив достигла приемлемого значения для покупки. Паника – это всегда превосходный шанс заработать для тех, кто умеет этим пользоваться.

Золотые дилеры уверены, что обвал цен на золото был инициирован количеством заявок на закрытие позиций фондами, которые используют заемные средства. В случае их правоты, рынок золота ждет следующий виток роста.

Версия №4: виноват Китай

Китай, на данный момент, является самым крупным в мире потребителем золота. Большинство информационных агентств сразу же связали обвал цен на золото с замедлением темпов экономического роста Китая в первом квартале 2013 года. Действительно, ВВП Китая в первом квартале оставил 7,7%, вместо прогнозируемых 8%.

Тем не менее, китайская версия шита белыми нитками. Дело в том, что разница между 7,7% и 8% не так уж и значительна. По мнению некоторых аналитиков, ее даже можно списать на погрешности в статистических расчетах. Да и началось снижение золота еще до публикации данных по китайскому ВВП.

Темпы роста экономики Китая могли стать подспорьем для снижения, но никоим образом не его причиной.

Версия №5: виновато отсутствие инфляции

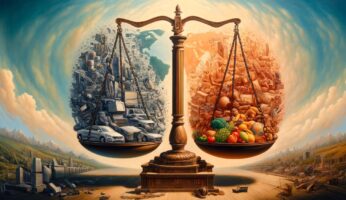

Крупнейшие Центробанки мира продолжают курс на смягчение монетарной политики. Денежные станки работают, не переставая, что неумолимо снижает реальную стоимость денег. В золото вкладывают теряющие в цене деньги, используя его как инструмент защиты от инфляции.

Несмотря на увеличение денежных объемов, призрак инфляции до сих пор не проявил себя во всей красе. В США потребительская инфляция растет годовыми темпами 2%, в Великобритании – 2,8%, что отнюдь не выглядит пугающе. Нет инфляции, не от чего и защищаться.

Прибавим сюда многочисленные намеки на сокращение программы «количественного смягчения» ФРС США уже в 2013 году и получим одну из самых реальных причин бегства инвесторских капиталов из золота.

Версия №6: виноват кризис 2008-2009 годов

На рынке золота существует показатель, характеризующий надежность актива. Это, так называемый, индекс страха инвесторов Gold VIX. Во времена финансовых кризисов, когда рушатся крупные экономики, инвесторы ищут активы понадежнее, вкладывая капиталы в золото, что способствует разгону цен.

Подобная логика имело место во время нефтяного кризиса 70-х годов, когда в период с 1977 по 1980 годы на фоне сложившейся на сырьевом рынке ситуации цены на золото продемонстрировали умопомрачительный взлет, достигнув исторического максимума, который не превзойден по сегодняшний день.

Однако, после стабилизации ситуации, цена на золото резко упала и, вплоть до 2000 года, оставалась ниже уровня 500 долл/унция.

Возможно, нечто подобное произошло и в наши дни. С момента краха Lehman Brothers прошло более пяти лет. Несмотря на кризис европейской экономики, рынки достигли новых высот, банковский сектор вновь демонстрирует прибыльность.

Легендарный инвестор и специалист по сырьевым рынкам Джим Роджерс заявил, что откроет длинную позицию в золоте только в случае ухудшения ситуации на рынке драгметалла и его снижения до уровня 1300 долл/унцию. По его мнению, для начала долгосрочного роста нет никаких предпосылок. Как заявил Роджерс в интервью Bloomberg: «Перед началом бычьего рынка мы увидим еще одно дно».