Одним из преимуществ инвестиций в акции является не только возможность получения прибыли за счет курсовой разницы, но и доход в форме дивидендов. Чтобы выбрать акции, которые принесут наибольшую прибыль, на помощь инвестору приходит такой показатель, как дивидендная доходность. Что же такое дивидендная доходность, как она рассчитывается и от чего зависит, обсудим ниже.

Что такое дивидендная доходность?

Дивидендная доходность является процентом от рыночной цены акции, который выплачивается владельцу акции за год. То есть, простыми словами, она показывает доход от дивидендов, получаемый на один инвестированный рубль.

Расчет дивидендной доходности

Дивидендная доходность акции рассчитывается следующим образом:

Дивидендная доходность = (дивиденды за год на акцию / цена акции) х 100 %

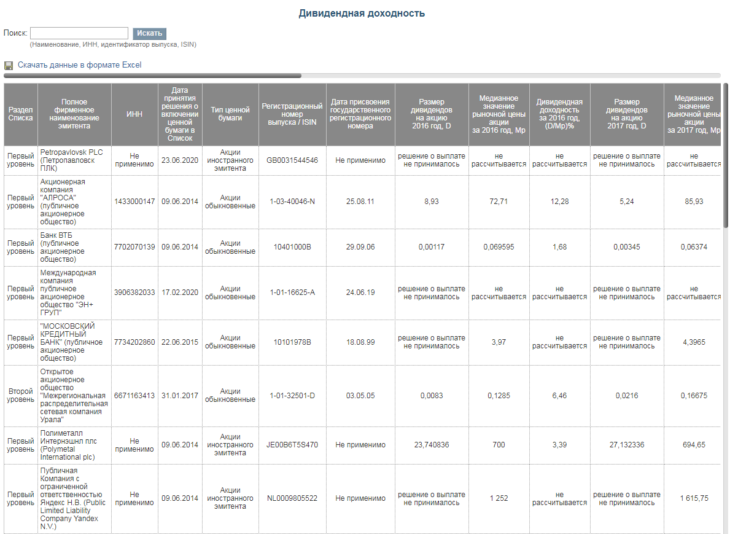

Самостоятельно рассчитывать дивидендную доходность для акций нет никакой необходимости. Информацию о показателях каждой российской компании можно найти в ее документах по дивидендной политике или на официальном сайте Московской биржи в разделе «Количественные показатели».

Дивдоходность российских и иностранных компаний

Дивидендная доходность российских и зарубежных компаний заметно отличается. В первую очередь это обусловлено более низкими процентными ставками ведущих мировых ЦБ по сравнению с Банком России.

Для американских акций средняя дивидендная доходность составляет 1-3%, для европейских – 4-6%, для азиатских бумаг – 2-4%. Российские акции в 2019 году демонстрировали средний показатель дивидендной доходности 5,7%, в 2020 году он вырос до 8,5%.

Традиционно, акциями с высокой дивидендной доходностью считаются те, у которых этот показатель находится в диапазоне 8-16%. Эти акции достаточно привлекательны для инвесторов за счет потенциальной прибыли, но необходимо четко понимать, что рост доходности увеличивает риск падения рыночной цены акций. Логика проста: каждый рубль дивидендных выплат – это рубль, который мог быть использован для развития компании, но «прошел мимо».

Соответственно, акции, обладающие высокой дивидендной доходностью, принято считать высокорисковыми.

От чего зависит дивидендная доходность российских акций

На дивидендную доходность акций оказывают влияние ряд факторов, от которых зависит решение совета директоров компании о размере и выплате дивидендов.

- Необходимость в денежных средствах. Какую-то часть полученной прибыли компания может оставить на своих счетах, как говорится, про запас. Как правило, эти средства впоследствии вкладываются в какие-то перспективные проекты, используются для поддержки деятельности компании в случае возникновения кризисных ситуаций или каких-то форс-мажорных обстоятельств.

- Двойное налогообложение. Получив прибыль еще до выплаты дивидендов, компания уплачивает налог на прибыль, при этом сама выплата дивидендов не входит ни в одну статью расходов. После получения дивидендных выплат акционеры также выплачивают налог на дивиденды. Это приводит к тому, что капитал дорожает по отношению к обычному долгу.

- Стабильности акций компании. К концу отчетного периода объем чистой прибыли компании может увеличиваться, однако, это не приводит к приросту дивидендных выплат. Если прибыль компании падает, то размер дивидендных выплат, как правило, не снижается. Это делается для того, чтобы избежать резких изменений цены акций на бирже.

- Необходимость расширения деятельности компании. Если руководство компании планирует расширить поле деятельности, например, открыть новый филиал или выпустить новый продукт, то денежные средства могут быть привлечены за счет задержки дивидендных выплат в полном объеме.

- Кредитные обязательства. Если у компании есть кредитные обязательства, то кредиторы могут запретить повышать размер дивидендов или вообще их выплачивать.

Рекомендации по использованию дивидендной доходности

Прошлые высокие дивиденды не гарантируют того, что они останутся на таком же уровне и в будущем. Компания может принять решение об отмене дивидендных выплат или их сокращении. Кризис, вызванный пандемией коронавируса – прекрасный тому пример. Так что не стоит рассчитывать на стабильно высокие дивиденды все время.

Инвестиционные стратегии в акции с любым уровнем дивидендной доходности не являются абсолютно безрисковыми. Зачастую уровень риска пропорционален уровню дивидендной доходности акций компании.

Дивидендная доходность вместе с коэффициентом дивидендным выплат используется для оценки устойчивости компании. Высокий уровень дивидендной доходности вкупе с малым коэффициентом выплат указывает на то, что компания достаточно устойчива для того, чтобы обеспечить стабильность дивидендных выплат в кризисные моменты.

Акции с высоким уровнем дивидендной доходности могут использоваться в качестве защитного актива. При росте неопределенности на рынке волатильность таких акций ниже, поскольку из-за их высокой дивидендной доходности инвесторы их не продают, удерживая даже на падающем рынке.