В данном прогнозе нефти WTI эксперты журнала fortraders.org предлагают Вам познакомиться с техническим анализом актива на текущие сутки, а также рекомендациями к торговле нефтью с конкретными уровнями. Все указанные в данном прогнозе торговые сигналы строятся на основе авторской стратегии практикующего трейдера, однако, носят лишь рекомендательный характер.

Итоги предыдущего торгового дня

В понедельник 20 февраля 2017 года, биржевые фьючерсы на нефть WTI – CLx (март_17) завершили торги со следующими параметрами:

- Самая высокая цена за торговый день (H) = 53,87 (+0,35*)

- Самая низкая цена за торговый день (L) = 53,34 (+0,46*)

- Цена закрытия дня (С) = 53,70 (+0,30*)

- Официальная цена закрытия CL (февраль17) = 52,42 (+1,28*)

- Текущий спред между фьючерсными контрактами CLH7 и CLJ7 составляет от 0,35 до 0,45 доллара за баррель, состояние бэквордация.

(* — к предшествующему дню / контракту, долларов за баррель).

Прошедшая сессия по мартовскому фьючерсному контракту (CLH7) на сырую нефть марки WTI показывала достаточно ограниченную внутридневную волатильность.

Ход торговой сессии пятницы был характерен для периодов, когда в рынке отсутствует большая часть активной торговой ликвидности. Причиной этому был выходной день в США и Канаде.

Дополнительной причиной выступает то, что происходит переход в активно торгуемых фьючерсных контрактах на сырую нефть. Как правило, этот процесс сопровождается закрытием торговых позиций в текущем и открытием в следующем биржевом контракте. Это нашло отражение в полученных ранее данных о том, что «нетто длинная позиция» во фьючерсах, опционах повторяет максимальные значения (данные на 14 февраля 2017 года).

На «тонком» рынке понедельника, данные компании Baker Hughes о том, что нефтяные компании США продолжили добавлять буровые установки, оказали слабый негативный эффект.

Основное внимание остается на процессе выполнения нефтяной сделки. Процесс идет достаточно успешно. Однако, судя по вторичным оценкам, основная заслуга находится у стран картеля. Если ОПЕК выполнил обязательства более 90%, то страны вне картеля дошли только к значению 50%. На этом фоне особое внимание привлекает заседание мониторинговой комиссии ОПЕК+. По ее статусу, члены комиссии вырабатывают рекомендации для ОПЕК и ОПЕК+. Учитывая, что срок действия картельной сделки ограничен шестью месяцами, есть риск того, что будет необходимость в продлении действия ограничений.

Мировые цены на сырую нефть получили весомую поддержку от картельного сговора, однако, это внесло серьезную проблему в возврате сланцевых компаний США в баланс нефти. Несмотря на то, что звучат идеи о том, что существующая и прогнозная добыча в США не несет прямой угрозы, последние данные о экспорте сырой нефти из США показывают тревожную картину для картеля. Мониторинговые данные об экспортных операциях в мире отмечают рекордные поставки сырой нефти из США в Азию (данные на 10 февраля 2017 года). Напомним, что по условиям Венского соглашения, стороны принимали на себя обязательства не только сократить суточную добычу, но и снизить экспортные поставки. Однако, явного снижения не происходит. Доступность нефти для потребителей находится на высоком уровне. К этому добавляется то, что нефтепереработка Китая начинает потреблять больше низкосернистой нефти. Это ставит остро вопрос о ценовой конкуренции между поставщиками таких сортов. Отметим, что основное снижение Саудовской Аравии приходится именно на сорта с высоким содержанием серы. Сырая нефть, поставляемая из США, имеет классификацию как ультралегкая.

К таким агрессивным операциям нефтяные компании США подталкивает ожидания смены правил таможенного регулирования. Несмотря на то, что на данный момент реальных шагов еще нет, компании активно ищут и заполняют рыночные доли.

Такой процесс может подорвать единство в ОПЕК+. Все прогнозы роста спроса, строятся на том, что Китай не снизит потребление, а программы стимулирования, масштабные инфраструктурные проекты в стране дадут толчок к росту. В целом, это может привести к тому, что будет ценовое давление в регионе и возврат к политике защиты рыночных долей.

Отметим, что поступили новости о том, что к «сланцевым игрокам», в лице США, Канады, Бразилии, Аргентины добавился Ирак. В стране было обнаружено первое месторождение сланцевых песков. Пока не сообщается об объемах и трудности извлечения. Однако, это явно дает сигнал к тому, что технологии «нетрадиционной» добычи сырой нефти занимают свое место в мировом балансе нефти.

К этому трудному фону товарного рынка добавляется рост геополитической неопределенности. Процессы политического характера с новой администрацией США, предстоящие выборы во Франции и Германии несут рост волатильности. В сумме, это серьезно затрудняет долгосрочное планирование, косвенно это подтвердил министр энергетики Саудовской Аравии. Он отметил, что не разделяет оптимизм в ожидания того, что мировые цены на сырую нефть быстро достигнут значений выше 60 долларов за баррель. Саудовская Аравия рассматривает текущие цены как приемлемые для себя и для рынка нефти в целом.

Напомним, что выход данных о состоянии запасов сырой нефти в США сдвинут на один рабочий день вперед. Данные API выйдут в среду, а EIA выйдут в четверг.

Новостной фон, влияющий на цену сырой нефти 21 февраля 2017 года

Новостной фон в течение дня для рынка нефти — IEA публикует еженедельный доклад о поставках сырой нефти. В течение дня вероятны выступления представителей ОПЕК и стран-экспортеров, не входящих в картель. Остальные поступающие в течение дня данные будут оцениваться с точки зрения влияния на конечный спрос. Эксперты fortraders.org обращают ваше внимание:

- выходят данные по Швейцарии – данные о состоянии торгового баланса, индекс CPI потребительских цен;

- данные по Франции – индексы CPI и HICP потребительских цен, индексы PMI в промышленности, индексы PMI в секторе услуг;

- данные по Германии – индексы PMI в промышленности, индекс PMI в секторе услуг;

- сводные данные по Еврозоне – индекс PMI в секторе услуг, индексы PMI в промышленности;

- данные по Великобритании – показатели кредитования;

- данные по США – данные о продажах в крупнейших розничных сетях, индекс PMI в промышленности, индекс PMI сектора услуг;

- поздно вечером выходят данные по Австралии – опережающие индикаторы, показатели строительного сектора;

- данные по Новой Зеландии – показатели банковских операций;

- данные по Китаю – цены на недвижимость;

- в течение дня выступают официальные представители FOMC, Банка Англии;

- публикуется инфляционный доклад Банка Англии;

- заседание министров финансов Еврозоны.

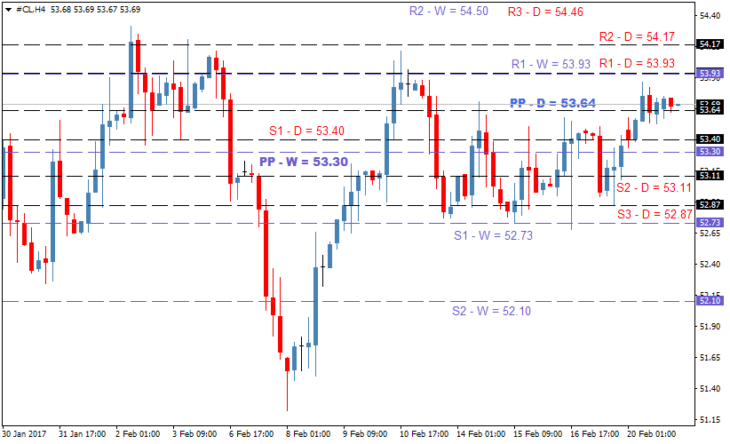

Уровни поддержки, сопротивления и Pivot Point для нефти WTI сегодня, 21 февраля 2017 года

Уровни сопротивления (март17):

- R3 = 54,46

- R2 = 54,17

- R1 = 53,93

Срединная линия:

- PP = 53,64

Уровни поддержки:

- S1 = 53,40

- S2 = 53,11

- S3 = 52,87

Торговый план по нефти WTI на 21 февраля 2017 года

Стратегия на сегодняшний день

В торговле фьючерсными контрактами на сырую нефть на сегодня учитываем следующие факторы:

- Учитываем фактор ожидания и получение прямых и косвенных статистических данных — несут риски снижения ликвидности перед выходом и рост ликвидности и волатильности по факту публикации.

- Учитываем показатели волатильности прошедшей торговой сессии.

- Учитываем текущую волатильность и рыночную динамику цены относительно расчетных уровней и их текущее значение.

- Учитываем в работе влияние на рыночную динамику возможные заявления, слухи от официальных лиц, как ОПЕК, так и из стран, не входящих в картель — риски кратковременного роста волатильности.

- Учитываем косвенное влияние динамики доллара США и действия финансовых регуляторов, а также их возможные заявления.

- Учитываем фактор перехода на следующий фьючерсный контракт CLJ7, риски снижение ликвидности в текущем CLH7, рост ликвидности и волатильности в следующем. Экспирация CLH7 17-02-21 на закрытии регулярной торговой сессии в США.

Состояние цены:

- Недельное — текущее состояние — консолидация и снижение показателя на значениях зоны перекупленности.

- Дневное состояние цены — рост показателя на значениях зоны перепроданности.

- Внутридневное — текущее состояние смешанное — риски встречных коррекционных движений.

- Диапазонный уровень 53,65 – 53,55 рассматриваем как сигнальный уровень локального разворота.

- Уровни 56 — 57 на текущий момент рассматриваются как локальные сопротивления.

- Тест и закрытие выше — несет риск ускорение движения ценового значения, тест и закрытия ниже — несет риск отказа от роста и возможное ускорение снижения на ликвидации ставок, как на рост, так и на снижение.

- Уровни 50 — 49 рассматриваем как уровни консолидации и поддержки. Тест и закрытие ниже несет риски ускорения снижения на ликвидации ставок на рост.

- Тесты и закрытия выше нижней границы несут вероятность продолжения консолидации внутри диапазона.

Позиции на покупку:

- Тест и закрытие цены на нефть выше 53,60 — 53,70 на временном интервале М30 даст подтверждение остановки снижения цены и развитию рисков коррекционного роста цены.

- Цели движения — возврат цены к уровню 53,80 – 53,90, продолжение движения к уровням 54,00 – 54,10.

- Учитываем риск формирования локальных сопротивлений на уровнях 53,75 — 53,85, а так же уровнях 53,95 – 54,05.

- Тест и закрытие цены на нефть выше 53,95 — 54,05 на временном интервале М30 даст подтверждение продолжения движения цены вверх и риск возможного ускорения движения цены.

- Целевыми уровнями движения будет возврат к уровню 54,15 – 54,25.

- Учитываем риск формирования локального сопротивления на уровнях 54,00 – 54,10, 54,15 – 54,25.

- Тест и закрытие цены на нефть выше 54,25 — 54,35 на временном интервале М30 даст подтверждение продолжения движения цены вверх и риск возможного ускорения движения цены.

- Целевыми уровнями движения будет возврат к уровню 54,50 — 54,60, продолжение движения к уровням 54,75 – 54,85, 55,00 – 55,10.

- Учитываем риск формирования локального сопротивления на уровнях 54,55 — 54,65, а также уровнях 54,85 – 54,95, 55,05 – 55,15.

- При движении цены вверх, дневной максимум будет формироваться на 54,55 – 54,82, при ускорении движения на уровнях 55,35 – 55,89.

Позиции на продажу:

- Тест и закрытие ниже уровня 53,60 — 53,50 даст сигнал развитию рисков движения цены вниз от уровня с возможным ускорением движения.

- Целевым уровнем движения цены будет возврат к 53,40 — 53,30, продолжение движения к уровням 53,25 – 53,15.

- Учитываем риск формирования локальной поддержки на уровне 53,55 — 53,45 и уровнях 53,45 – 53,35.

- Тест и закрытие ниже уровня 53,30 — 53,20 даст сигнал развитию рисков движения цены вниз и возможного ускорения движения цены.

- Целевым уровнем движения цены будет возврат уровню 53,10 – 53,00.

- Учитываем риски формирования локальной поддержки на уровне 53,25 — 53,15 и уровнях 53,10 – 53,00.

- Тест и закрытие ниже уровня 53,05 – 52,95 даст сигнал развитию рисков движения цены вниз и возможное ускорение движение цены.

- Целевым уровнем движения цены будет возврат к уровню 52,75 – 52,65, продолжение движения к уровням 52,35 – 52,25.

- Учитываем риски формирования локальной поддержки на уровне 52,90 – 52,80 и уровнях 52,70 – 52,60, 52,25 – 52,15.

- При движении цены вниз, дневной минимум будет формироваться на уровне 52,41 – 52,14, при ускорении движения цены вниз на отметке 51,61 – 51,07.

Напоминаем, что представленный анализ носит рекомендательный характер. За корректное использование прогноза цен на нефть, а также за полученные в связи с этим прямые или косвенные убытки в торговле ответственность несет трейдер.